Образец заполнения новой формы по взносам. Расчет по страховым взносам: сложности заполнения

Отчетность по взносам с 2017 года надо сдавать в налоговую инспекцию. Так как администрирование взносов передано ФНС. Однако отчетность в фонды останется. Подробности в статье.

В 2017 году будет четыре отчета по страховым взносам. По одному отчету надо будет сдавать в налоговую инспекцию и Фонд соцстраха, и два отчета – в Пенсионный фонд (Федеральный закон от 03.07.2016 № 243-ФЗ).

Всю информацию по новым страховым взносам вы найдете в большой статье « ». Скачать новую форму расчета по страховым взносам можно по ссылке ниже.

Отчетность по взносам за 3 квартал 2017 года: таблица

Отчетность за 3 квартал 2017 года в налоговую инспекцию

С 2017 года в налоговую инспекцию вместо форм 4-ФСС и РСВ-1 надо будет сдавать единый расчет по страховым взносам, кроме взносов на травматизм.

Внимание!

Сдавать отчетность по взносам в 2017 году в ИФНС надо будет ежеквартально не позднее 30-го числа месяца, следующего за отчетным периодом. Причем независимо от того, в каком виде сдается отчет, – на бумаге или в электронном виде.

С 2017 года произошли значительные изменения в работе бухгалтера: платить взносы надо будет в ИНФС по новым КБК, станет больше отчетности, поменяются сроки ее сдачи и др. Обзор главных новшеств смотрите в нашей таблице.

То есть сроки сдачи отчетности в 2017 году такие. За 1 квартал по взносам надо отчитаться не позднее 2 мая 2017 года, так как 30 апреля – выходной день.

По итогам 2 квартала (полугодия) 2017 года отчет по взносам налоговики ждут до 31 июля, поскольку 30 июля – выходной день.

За 3 квартал (9 месяцев) 2017 года отчетность по взносам принимают до 30 октября включительно.

По итогам 4 квартала 2017 года отчетность по взносам надо сдать не позднее 30 января 2018 года. Как оштрафуют компанию, если не сдать отчеты в сток в статье

Что касается формы отчетности по взносам в 2017 году и порядка ее заполнения, то они утверждены приказом ФНС России от 10.10.2016 № ММВ-7-11/551. Новый отчет больше прежних 4-ФСС и РСВ-1 и состоит из титульного листа и трез разделов. Однако заполнять нужно только два - первый и третий. Раздел 2 заполняют главы крестьянских хозяйств.

Внимание: Минтруд предлагает внести изменения в новую главу НК РФ о страховых взносах, которая еще не вступила в силу. Соответствующий законопроект опубликован на едином портале regulation.gov.ru. Согласно этому проекту с 2018 года расчет по взносам станет ежемесячным. Срок сдачи останется прежним - 30-е число. Что касается самой формы, то пока разработчики не решили, упростят ли ее, когда она станет ежемесячной. Но необходимость в этом есть, так как расчет по взносам в ФНС очень большой. Он состоит из 24 листов и включает в себя данные сразу из двух отчетов - РСВ-1 и 4-ФСС.

Еще проектом предусмотрено расширение списка необлагаемых выплат. Так. чиновники предлагают освободить от уплаты взносов платежи по договорам личного страхования работников. По таким договорам сотрудники должны ежемесячно получать выплаты после выхода на пенсию.

Как по-новому платить взносы, информация в статьях:

Отчетность по взносам в ПФР за 3 квартал 2017 года

В Пенсионный фонд надо представлять два отчета.

Первый – это ежемесячный отчет СЗВ-М. Напомним, такой отчет обязателен к применению с апреля 2016 года. Его должны представлять все организации и предприниматели, у которых трудятся сотрудники по трудовым и гражданско-правовым договорам, выплаты по которым облагаются пенсионными взносами.

Сдавать отчет СЗВ-М в 2017 году надо будет не позднее 15-го числа каждого месяца.

Еще про отчетность Вам будет интересно :

Отчетность ФСС за 3 квартла 2017 года

В Фонд соцстраха организации и предприниматели в 2017 году должны представлять новый расчет по взносам на травматизм. Новый бланк и порядок его заполнения утверждены приказом ФСС России от 26.09.2016 № 381 с учетом с учетом приказа ФСС России от 7 июня 2017 № 275.

Сдавать расчет надо в те же сроки, что и 4-ФСС в 2016 году:

- бумажную отчетность по взносам на травматизм в 2017 году надо будет представлять до 20-го числа месяца, следующего за отчетным периодом;

- электронную отчетность сотрудники соцстраха будут принимать до 25-го числа месяца, следующего за отчетным периодом, включительно.

ФНС утвердила новую форму расчета по страховым взносам, которую нужно сдавать, начиная с отчетности за 1 квартал 2017 года. Бланк расчета и образец заполнения за 1 квартал 2017 года представлены для бесплатного скачивания в формате excel в данной статье.

В 2017 году работодателям нужно сдать следующую отчетность по страховым взносам (начиная с 1 квартал 2017 года):

- Расчет по страховым взносам в ФНС — форма утверждена Приказом ФНС ММВ-7-11/551@ от 10.10.2016;

- 4-ФСС в ФСС — расчет по взносам на травматизм по обновленной форме 4-ФСС, проект которой утвержден приказом ФСС РФ 381 от 26.09.16;

- — сведения о застрахованных лицах сдаются ежемесячно, бланк утвержден Постановлением Правительства ПФР 83п от 01.02.16

Кроме того, начиная с отчетности за 2017 год в ПФР также нужно будет сдавать сведения о стаже застрахованных лиц, бланк будет утвержден позже.

Сроки подачи отчетности в 2017 году:

- Расчет в ФНС — до 30-того числе следующего месяца за отчетным, расчетным периодом;

- 4-ФСС — до 20-того для бумажного, до 25-того для электронного форма следующего месяца за отчетным, расчетным периодом;

- СЗВ — до 15-того числа следующего месяца за прошедший месяц.

Указанные числа являются крайними сроками сдачи отчетов по страховым взносам.

За 2016 год отчетность сдается по старым формам РСВ-1 и 4-ФСС в фонды. При этом платежи по взносам нужно совершать в ФНС уже за декабрь 2017 года по новым КБК.

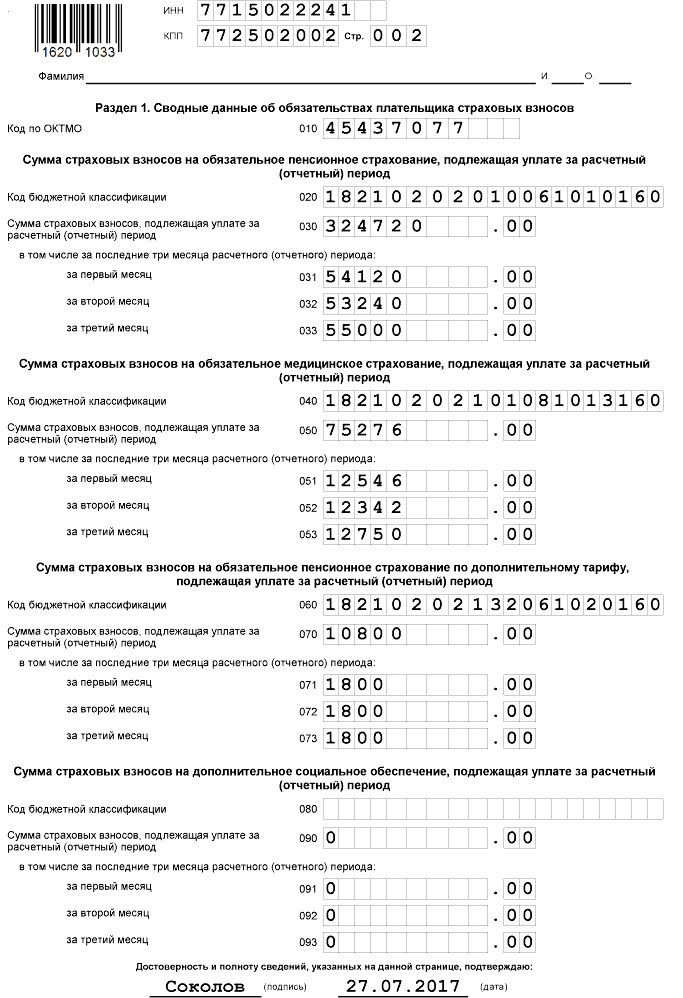

Образец заполнения расчета в ФНС в 2017 году

Новый бланк расчета по страховым взносам нужно сдать впервые за 1 квартал 2017 года. Форма весьма обширная, так как включает в себя содержание сразу четырех ранее действующих бланков отчетов по страховым взносам — РСВ-1, 4-ФСС, РСВ-2.

Из имеющихся разделов, приложений и подразделов нужно выбрать необходимые листы и заполнить их.

Обязательными для каждого работодателя являются следующие листы бланка расчета для заполнения:

- титульный лист (первая страница);

- раздел 1 (на двух страницах);

- подразделы 1.1 и 1.2 к прил.1 (взносы на ОПС и ОМС);

- прил.2 (взносы на ОСС в части нетрудоспособности и материнства);

- раздел 3 — персонифицированный учет по застрахованным лицам.

Остальные листы заполняют, если на то есть необходимость, например:

- при выплате пособие по больничному, на ребенка или декретных нужно заполнить прил.3 к разделу 1;

- при выплате прочих видов пособий некоторых категориям граждан, пострадавшим в различных катастрофах и авариях — нужно заполнить прил.4 к разд.1 бланка расчета;

- при дополнительных пенсионных отчислениях нужно заполнить подразделы 1.3.1-1.4;

- если выплаты производит физическое лицо без ИП, то нужно заполнить вторую страницу к титульному листу;

- если на работу нанимаются лица без российского гражданства — то прил.9 к разделу 1;

- КФХ должны заполнить раздел 2 и приложение 1 нему;

- при уплате взносов по сниженным ставкам — приложения с 5-го по 8-й.

Ниже представлен образец заполнения расчета по страховым взносам за 1 квартал 2017 года для стандартного работодателя, которые не имеет работников из особых групп.

Скачать бесплатно образец

Расчет по страховым взносам бланк 2017 в ФНС — скачать excel бесплатно можно по .

Расчет по страховым взносам за 1 квартал 2017 года образец заполнения в ФНС — .

Расчет по страховым взносам 2017: пример заполнения

2017 год ознаменовался множественностью изменений российского законодательства в части администрирования, начисления и сроков сдачи отчетности по страховым взносам. Подобные изменения законов всегда приводят к изменению сопутствующих форм, бланков, деклараций и тому подобных документов. В случае со страховыми взносами ряд отчетов, подаваемых в ПФР и соцстрах заменили на один единый социальный страховой сбор. В этой статье показано, что появилось принципиально нового, а что осталось неизменно. Также рассмотрено, как надо заполнять расчет по страховым взносам в 2017 году и приведен пример заполнения расчета.

Зачем введен единый страховой сбор?

Начиная с 2017 года регулирование страховых взносов перешло к Налоговому кодексу (гл. 34 НК РФ), определившим сборщиком страховых сборов ИФНС. В свою очередь, федеральная налоговая служба своим приказом № ММВ-7-11/551 ввела в действие новую форму отчетности для единых социальных страховых сборов со своими сроками, штрафами и ответственностью и установив ей код налоговой декларации (КНД) 115111. Эта форма призвана заменить существующие ранее РСВ-1, 2, РВ-3, 4-ФСС и является более упрощенной по сравнению с четырьмя предыдущими, поскольку исключает повторения и ненужную информацию.

Пока трудно однозначно определить, выиграл ли от этого обычный предприниматель. По крайней мере, количество отчетов действительно сократилось..

Конечно, совершенно нереальным выглядит предположение, что это сделано для упрощения жизни предпринимателей в части бухгалтерской и налоговой отчетности. Более реальной целью является повышение собираемости взносов, поскольку пенсионный фонд и фонд социального страхования справлялись с этой задачей, мягко говоря, не очень успешно. А вот эффективность налоговой службы значительно выше. С 2017 года все взносы поступают к налоговикам и уже они распределяют их по назначению.

За фондом социального страхования остались только взносы за "травматизм".

Новая форма отчетности

Итак, новый расчет по страховым взносам ввели с 2017 года. Бланк содержит три раздела. Наиболее объёмным является первый раздел, посвященный расчетам. Однако, если в организации большое количество работников, то большим будет раздел 3, содержащий персонифицированные сведения о застрахованных лицах.

В состав формы включаются:

- Общая информация о страхователе.

- Расчет пенсионных страховых взносов (подраздел 1.1).

- Расчет медицинских страховых взносов (подраздел 1.2).

- Расчет социальных страховых взносов.

- Расходы на такие социальные страховые взносы, как временая потеря трудоспособности и материнство.

- Сведения о выплатах, которые были финансированы федеральным бюджетом.

Чтобы правильно произвести расчеты по взносам, надо использовать актуальные на момент расчета ставки. Для обязательного пенсионного страхования это 22%, для обязательного медицинского страхования – 5,1%, а для обязательного социального страхования – 2,9%.

Не все страхователи обязаны заполнять второй раздел. Он касается только глав фермерских или крестьянских хозяйств..

Раздел 3 содержит информацию о каждом застрахованном лице, за которого начисляются и уплачиваются взносы предприятием. Данные содержат персональные сведения и включают расчеты для взносов за каждое отдельное лицо и общие суммы. Наряду с разделами подлежит заполнению и титульный лист, на котором указывются данные об организации, количестве листов и сведения об отчетном периоде. На каждой странице расчета указывается ИНН и КПП страхователя.

Заполнение и сдача Расчета по страховым взносам в ФНС в 2017 году

Подробная инструкция по заполнению расчета приведена в приказе ФНС от 10.10.2016 № ММВ-7-11/551. Повреждение страниц и корректировка записей не допускаются. При заполнении в бумажном варианте надо использовать печатные буквы, написанные черными или синими чернилами.. В общем, правила оформления практически ничем не отличаются от оформления других документов, предназначенных для подачи в налоговую службу. Разрешено подавать расчет в двух вариантах: на бумажном носителе либо в электроннной форме. Но первый вариант разрешен только организациям с численностью до 25 сотрудников включительно, о чем информирует статья 431 Налогового Кодекса РФ. В этом случае расчет страховых взносов можно принести лично или отправить по почте заказным письмом.

Очень важным моментом при расчете является то, чтобы чтобы данные раздела 1 и раздела 3 совпадали. При выявлении несовпадения налоговики отчет не примут.

По срокам сдачи нет различия в том, в какой форме сдается отчет. Для письменного и электронного варианта установлен один срок - 30 число месяца, следующего за отчетным периодом (ст. 431 НК РФ). В 2017 году эти сроки распределились следующим образом:

- За первый квартал – 2 мая (30 апреля – выходной, 1 мая – праздничный день, поэтому срок сдвигается к первому рабочему дню после 30 числа).

- За полугодие – 31 июля (30 июля – выходной).

- За 9 месяцев – 30 октября.

- За 2017 год – 30 января 2018 года.

Пример заполнения расчета по страховым взносам за полугодие 2017 года

Ниже представлен расчет по страховым взносам 2017: пример заполнения для организации на общей системе налогообложения за полугодие. В качестве исходных данных для расчета примем следующие:

Среднесписочная численность сотрудников ООО «Стройтехкомплект» составила 12 человек. Один из сотрудников – Кукушкин А.В. - работает в тяжелых условиях, относящихся к списку 2, утвержденному постановлением Кабинета Министров СССР от 26 января 1991 № 10. Этот факт отражен в разделе 3 на стр.15

Организация во II квартале 2017 г. оплатила 4 больничных листа за 16 дней болезни.

За 2 квартал были осуществлены выплаты, приведенные в таблице:

|

Всего за 2 квартал |

||||||||

|---|---|---|---|---|---|---|---|---|

|

Выплаты, всего |

Выплаты, всего |

Выплаты, не облагаем. страх. взносами |

Выплаты, всего |

Выплаты, не облагаем. страх. взносами |

Выплаты, всего |

Выплаты, не облагаем. страх. взносами |

||

|

ИТОГО |

||||||||

Суммы начисленных страховых взносов отражены в таблице:

|

В ПФР, руб. |

В ФСС, руб. |

В ФФОМС, руб. |

|

|---|---|---|---|

|

ИТОГО, и в том числе за: |

|||

|

Апрель |

|||

|

Июнь |

По дополнительному тарифу на финансирование страховой части трудовой пенсии (6%) начислено:

Во втором квартале 2017 года компанией были произведены расходы на обязательное социальное страхование (руб.):

Месяц |

Вид расходов |

Сумма |

Возмещено ФСС России |

Апрель |

|||

Пособие по временной нетрудоспособности |

|||

Июнь |

Пособие по временной нетрудоспособности |

||

Итого за 2 квартал 2017 года |

Сумма страховых взносов в фонд социального страхования к уплате составила:

Поскольку образец расчета по страховым взносам представляется за полугодие, в нем отражены выплаты и начисления за период январь-июнь 2017 года. В примере использованы следующие данные по суммам, начисленных в первом квартале:

Выплаты всего - 750 тыс. руб., в том числе необлагаемые страхвзносами - 12 тыс.руб.

Суммы начисленных страховых взносов отражены в таблице:

По дополнительному тарифу на финансирование страховой части трудовой пенсии было начислено 5400 руб.

Следует обратить внимание на то, что в качестве примера раздел 3 заполнен только на трех сотрудников, но при сдаче отчета он должен быть заполнен на всех застрахованных лиц.

Пример заполнения расчета по страховым взносам 2017 года выглядит следующим образом:

На конкретных примерах показано, как надо рассчитать больничные выплаты в случае болезни или травмы работника.

Новый МРОТ по Москве с 1 июля 2017 года

В соответствии с Федеральным законом № 460-ФЗ от 19 декабря 2016 года с 1 июля 2017 года размер МРОТ составляет 7800 рублей

Форма расчета по страховым взносам, применяемая с 2017 года, утверждена приказом ФНС от 10.10.2016 № ММВ-7-11/551. Форма по КНД 1151111. Данная форма расчета со следующего года заменит действующую сейчас форму расчета по страховым взносам РСВ-1.

Также указанным приказом ФНС утверждены:

- порядок заполнения расчета по страховым взносам;

- форма представления расчета о страховым взносам в электронной форме.

Форма расчета по страховым взносам, утвержденная Приказом ФНС от 10.10.2016 № ММВ-7-11/551, зарегистрирована Министерством юстиции 26 октября 2016 № 44141 и официально опубликована 27 октября 2016 года.

Зачем утвердили расчет

С 2017 года пенсионные, медицинские и взносы в ФСС на случай нетрудоспособности и в связи с материнством (кроме взносов «на травматизм») переходят под контроль Федеральной налоговой службы (ФНС). Соответственно с 2017 года меняется и отчетность по страховым взносам. В этих целях налоговики и утвердили единый расчет по страховым взносам. В нем, по сути, обобщили формы РСВ-1, РСВ-2, РВ-3 и 4-ФСС в части взносов, переходящих под их контроль.

Заметим, что страховые взносы «на травматизм» в 2017 году, по-прежнему, будет контролировать ФСС. Эти взносы бухгалтерам в 2017 году нужно будет показывать в отдельном расчете. См. « ».

Срок сдачи нового расчета по страховым взносам

Срок уплаты взносов в 2017 году останется прежним - 15-е число месяца, следующего за месяцем, за который взносы начислены. Однако срок сдачи отчетности по страховым взносам станет другим. Утвержденный расчет по страховым взносам нужно будет подавать не позднее 30-го числа месяца, следующего за отчетным периодом (кварталом, полугодием, 9 месяцам и годом). Это следует из пункта 7 статьи 431 Налогового кодекса. Соответственно, впервые сдать расчет по страховым взносам, утвержденный приказом ФНС от 10.10.2016 № ММВ-7-11/551, потребуется за 1 квартал 2017 года. При этом 30 апреля – это воскресенье. Потом 1 мая (понедельник) – это нерабочий праздничный день. В связи с этим впервые отчитаться перед ФНС по страховым взносам с применением новой формы расчета нужно будет не позднее 2 мая 2017 года.

Приказ ФНС об утверждении РСВ-1 на 2017 год

Компании и ИП со среднесписочной численностью более 25 человек обязаны будут представить в ИФНС новый расчет по страховым взносам в электронной форме по телекоммуникационным каналам связи. Все прочие плательщики взносов смогут отчитаться “на бумаге” (п. 10 ст. 431 НК РФ). При этом имейте в виду, что с 2017 года способ сдачи отчетности по страховым взносам в ИФНС не влияет на сроки ее сдачи. Сдавать расчет по взносам не позднее 30 числа месяца, следующего за отчетным (расчетным) периодом, потребуется всем страхователям (которые отчитывают как «на бумаге», так и в электронном виде).

Название расчета

Многие бухгалтеры сейчас обсуждают, что в связи с передачей страховых взносов под контроль ФНС с 2017 года должна быть утверждена новая форма расчета РСВ-1. Однако, как оказалось, утвержденная приказом ФНС от 10.10.2016 № ММВ-7-11/551 форма отчетности называется просто «Расчет по страховым взносам». И никаких упоминаний про «РСВ-1» в названии расчета нет. Это совершенно новый расчет, который, по сути, не имеет к РСВ-1 никакого отношения. Расчет РСВ-1 с 2017 года отменен и название “РСВ-1” ушло вместе с ним в прошлое. Одновременно с этим, на наш взгляд, новый расчет по взносам бухгалтерам было бы удобно называть “РСВ”. Эти три буквы будут означать “Расчет по Страховым Взносам”.

Состав расчета по страховым взносам

Утвержденный Приказом ФНС от 10.10.2016 № ММВ-7-11/551 бланк расчета по страховым взносам содержит разделы, в которых нужно будет среди прочего указывать такие такую информацию:

- сводные данные об обязательствах плательщика страховых взносов;

- расчет сумм страховых взносов на ОПС и ОМС;

- расчет сумм взносов на обязательное социальное страхование;

- расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством;

- расшифровка выплат, произведенных за счет средств, финансируемых из федерального бюджета;

персонифицированные сведения о застрахованных лицах.

Далее приведем полный состав расчета по страховым взносам и перечислим название разделов новой отчетности с заполнением которых бухгалтерам придется столкнуться с 2017 года. Итак, утвержденный расчет по страховым взносам включает в себя:

- титульный лист;

- лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем»;

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- приложение № 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование» к разделу 1;

- приложение № 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к разделу 1;

- приложение № 3 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации» к разделу 1;

- приложение № 4 «Выплаты, произведенные за счет средств, финансируемых их федерального бюджета» к разделу 1;

- приложение № 5 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 6 «Расчет соответствия условия применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 7 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 8 «Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 9 «Сведения, необходимые для применения тарифа страховых взносов, установленного абзацем вторым подпункта 2 пункта 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 10 «Сведения, необходимые для применения положения подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг» к разделу 1;

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов глав крестьянских (фермерских) хозяйств»;

- приложение 1 «Расчет сумм страховых взносов, подлежащих уплате за главу и членов КФХ» к разделу 2;

- раздел 3 «Персонифицированные сведения о застрахованных лицах».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Формат сдачи, порядок составления и бланк единого расчета по страховым взносам 2017 уже утвержден ФНС в Приказе за № ММВ-7-11/551@ от 10 окт. 2016 г. Отныне в одном отчете объединились сведения из РВ-3, РСВ-1, РСВ-2, а также часть данных из расчета фор. 4-ФСС. Излишняя информация удалена наравне с дублирующей.

Обратите внимание! Отчитываться по новому бланку следует с 1 кв. 2017 г. При подаче корректирующих расчетов заполнять необходимо ту форму, которая действовала на период уточнения/корректировки.

Кто составляет – все налогоплательщики ЕССС (единый социальный страховой сбор), то есть работодатели (юридические лица и ИП), осуществляющие выплаты начислений персоналу компании; самозанятые категории граждан; главы фермерств.

Куда сдается – предприятия отчитываются в территориальную структуру ИФНС по месту учета; обособленные подразделения фирм – в ИФНС по месту фактического нахождения филиала; ИП и прочие физлица – в ИФНС по месту проживания.

Формат представления – в электронном виде через каналы ТКС (обязательно для категорий налогоплательщиков с численностью штата от 25 чел.); лично на бумажном носителе; через представителя (понадобится оформленная нотариально доверенность); ценным письмом с наличием описи вложения.

Сроки сдачи – вне зависимости от формата представления не позже 30 числа календарного месяца за отчетным периодом (стат. 431 НК). Крайними датами предоставления расчета страховых взносов в 2017 году, актуальный бланк можно скачать здесь, являются (с учетом переносимых праздничных и выходных дней):

- Для отчетности за 1 кв. 2017 – 02.05.17 г.

- Для отчетности за 1 полугодие 2017 – 31.07.17 г.

- Для отчетности за 9 месяц. 2017 – 30.10.17 г.

- Для отчетности за 2017 г – 30.01.18 г.

Порядок формирования – подробные правила прописаны в Приказе под № ММВ-7-11/551@. Новый бланк состоит из 3 основных разделов, каждый из которых представлен на множестве страниц. Заполняются не все листы, а только те, по которым проходили соответствующие операции.

Расчет страховых взносов в 2017 году – пример заполнения

Уже утвержденный ФНС бланк включает сведения по начислениям и уплате ЕССС, в том числе относительно льготных видов деятельности и пониженных тарифов. Внесение цифровых данных производится в полных рублях и копейках, текстовых – строчными заглавными буквами. Если по каким-то строчкам показатели отсутствуют, в них следует поставить прочерки. Для всех категорий налогоплательщиков обязательно предоставление следующих блоков:

- Титульный лист.

- Раздел 1 – итоговые сводные сведения о начислениях к оплате.

- Подр.1.1 разд. 1 (Приложение 1) – расчет социальных начислений в части пенсионных и медицинских обязательств.

- Подр.1.2 разд.1 (Приложение 1.2) – расчет социальных начислений в части медицинских обязательств.

- Разд. 1 Приложение 2 – расчет начислений в части социальных страхований по материнству и больничным листам.

- Раздел 3 – индивидуальные персонифицированные данные по застрахованным гражданам.

Как рассчитать страховые взносы в 2017 году – актуальный пример:

В ООО «Промторг», применяющем основные тарифы страхового налогообложения, в 1 квар. 2017 г. работает 1 сотрудник. Его доход за указанный период составит 45 000 руб. ежемесячно. Начислим полагающиеся за январь-март взносы и заполним бланк единого расчета.

Итоговая сумма выплат за 1 квар. 2017 г. составила 135 000 руб. В месяц/квартал было начислено:

- ЕССС в части ОПС – 9 900 руб./29 700 руб., исходя из ставки размером в 22 %.

- ЕССС в части ФСС – 1 305 руб./3 915 руб., исходя из ставки размером в 2,9 %.

- ЕССС в части ОМС – 2 295 руб./6 885 руб., исходя из ставки размером в 5,1 %.

Составлять единый расчет без ошибок нужно в следующем порядке:

- Раздел 3 – сначала вносятся персонифицированные данные в разд.3 за отчетные три месяца. В описанной ситуации формируются сведения на 1 человека, когда штат больше, необходимо проставить значения по каждому физлицу. Итоговое количество должно быть равно общему числу работников.

- Подр.1.1 разд.1 из Приложения 1 – переносятся общие данные и количество застрахованных физлиц из разд.3.

- Подр.1.2 разд.2 из Приложения 1 – вносятся данные по ОМС.

- Приложение 2 разд.1 – вносятся данные по ФСС. Если в отчетном периоде были суммы больничных и/или пособий, требуется отразить соответствующую информацию в стр. 070 и Приложении 3 разд.1.

- Раздел 1 – заполняются сводные данные по всем приложениям с указанием сумм и КБК для уплаты.

- Титульный лист – формируется в конце с указанием количества страниц формы. Утверждается бланк подписью директора или представителя налогоплательщика.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .