Tekka digital sa сняли деньги что делать. Списали деньги с карты Сбербанка. Что делать

Всё так, но один нюанс. Если деньги с Вашей карты увели мошенники, и, положим, Вы даже знаете, или предполагаете, где, когда и как они могли получить данные о Вашей карте (то, что напечатано открытым текстом на лицевой и даже задней стороне карты), и даже если так же ещё и пин-код, пароль от личного кабинета, всё что угодно ещё, – НЕ СОЗНАВАЙТЕСЬ. Никому. Ни сотрудникам банка, ни милиции, ни следователю, ни прокурору, ни даже своему родному адвокату. Стройте из себя блондинку, лепите горбатого, включайте дурочку, кого угодно, – но НЕ СОЗНАВАЙТЕСЬ. Потому что всё что Вы скажете, – БУДЕТ использовано против ВАС. Но существуют десятки способов выманить подобную информацию у Вас, с Вашим участием или без такового. Вы не обязаны знать или даже предполагать, каким именно образом они это сделали. В милиции и службе безопасности Банка сидят спецы, которые обязаны знать все эти способы как свои пальцы, и они даже знают их, но забота эта – не Ваша. Мошенники могли даже просто скрытно сфотографировать Вашу карточку когда Вы расплачивались ею на кассе в любом супермаркете. Вы не обязаны были принимать какие-то особые меры для предотвращения такой возможности.

Дело в том, что тут, в данном случае, – виноват – именно Банк, только Банк, и никто кроме банка. Даже если что-то другое написано в договоре по выпуску карточки, русским по белому, крупным или мелким шрифтом, – не важно. Это – мошенничество со стороны Банка. Или пособничество мошенничеству. Тоже форма участия в нём. Дело в том, что у него, у Банка – есть техническая возможность обеспечить более высокий уровень безопасности всех операций с Вашей картой, но он ею – пользуется не всегда. Хотя – мог бы всегда. А Вы повлиять на ситуацию – никак не можете. Суть “дыры” состоит в следующем.

Обычно, когда Вы осуществляете любую транзакцию, платёж, или просто входите в Личный кабинет (и даже из него выполняете какую-то операцию), то от Вас требуется дополнительное подтверждение: по СМС, ввод одноразового пароля и т.п. Если бы так было не просто “обычно”, а строго везде и всегда, то это был бы уровень защиты, соответствующий современным требованиям. Но дело в том, что существуют платёжные системы (например, Пай-пал, Пай-онлайн и иже с ними), а также другие банки, интернет магазины и т.п., которые НЕ ТРЕБУЮТ дополнительного подтверждения транзакции с Вашей стороны. И если в природе существует хотя бы одна такая платёжная система, с которой взаимодействует Ваш Банк (в данном случае – Сбербанк), то это – огромная “дыра” в безопасности финансовых операций, и в Сбербанке о ней – прекрасно знают (я сам весной 2016 уже подавал официальную заявку по этому поводу, она имеет свой номер, кому надо – могу рассказать). Причём, – даже совершенно не важно, знаете ли Вы сами о таких платёжных системах (интернет-магазинах, поставщиках интернет-услуг) или нет, пользуетесь ими или нет. Достаточно того, что знают и пользуются – мошенники. Сбербанк, конечно же, с этим никогда не согласится, но решать тут должен не Сбербанк, а – суд. А для суда аргументация – именно вот такая. Если Сбербанк чисто технически позволяет осуществлять такие мошеннические операции, хотя он официально уведомлён об этой “дыре”, но более чем пол-года ничего не предпринимает, то он – однозначно виновен. Но объяснять это Банку должны не Вы, а – суд. И ответчиком должен выступать – Сбербанк, а не какие-то неуловимые “мошенники”. Их пускай ловят по исковым заявлениям Банка, а у Вас претензии – именно к Банку, а не к мошенникам.

Все чаще люди начинают пользоваться пластиковыми картами. Известно, что мошенничество всегда сопутствует прогрессу в разработке электронных технологий, также развивается и совершенствуется. Появляются все новые способы мошенников для кражи сбережений с карт ничего не подозревающих людей.

8 новых способов как мошенники снимают деньги с карты

Разберем 8 способов как мошенники снимают деньги с карты1. Простое в исполнении и давно известное мошенничество с пластиковыми картами – это закрыть скотчем отверстие для выхода купюр. Работает такой прием очень просто: вы пытаетесь снять деньги с карты, вводите пин-код, сумму к получению, а деньги так и не появляются. Повозившись немного, посокрушавшись на неисправный банкомат, вы отправляетесь домой с намерением разобраться-таки с утра с этим возмутительным явлением и предъявить работникам банка соответствующие претензии. После того как вы уходите, злоумышленник снимает скотч с выходного лотка банкомата и забирает деньги. Конечно, этот способ возможно осуществить преимущественно ночью. Поэтому лучше деньги снимать днем, либо тщательно проверять банкомат на присутствие посторонних элементов, таких как скотч в частности. Если ничего не обнаружили, а денег так и нет, тогда можно смело идти ругаться с сотрудниками банка, так как в этом случае это уже точно их недоработка.

2. Второй способ мошенничества с пластиковыми картами – это махинации оффлайн. К нему также можно отнести воровство после списания средств. Нечистые на руку сотрудники супермаркета, магазина или кафе могут снять с вас деньги дважды. То есть когда вы рассчитываетесь, они могут провести через картридер два раза. Желательно подключить услугу уведомления о движении средств по смс, чтобы видеть все списания средств. В случае утери пластиковой карты, обязательно заблокируйте, иначе мошенники смогут легко воспользоваться появившейся возможностью. Они могут расплатиться вашей картой в магазине, например. После блокировки карта будет перевыпущена, а получать ее лучше не по почте, а лично в банке. Если вы предпочтете почтовое отправление, ваши средства снова окажутся под угрозой мошенничества.

3. Очень популярен стал фишинг – это вид мошенничества с пластиковыми картами, при котором недоброжелатели самыми разнообразными обманными способами узнают данные по вашей карте. Приемы фишинга разные: звонок по телефону якобы от сотрудников банка, письмо на электронную почту, в которых вас просят уточнить ту или иную информацию. Вас могут убедить, что проводится специальная процедура для предотвращения мошенничества, или в пятницу вечером (когда банк уже закрыт) вам скажут, что по вашей карте производятся подозрительные действия и нужно удостовериться, что вы и есть владелец, для дальнейшего пресечения возможно несанкционированных транзакций. Не будьте наивными и доверчивыми, не разглашайте конфиденциальную информацию! Сотрудники банка о таком никогда вас не спросят, вас могут известить по телефону, что необходимо обратиться в банк, но не более того. Что касается пин-кода, то его вообще никто не имеет права у вас спрашивать, даже сотрудники при личном обращении в банк. Самым надежным способом будет запомнить уникальный код, не записывая никуда, а если уж и записали, то ни в коем случае не храните вместе с картой.

4. Неэлектронный фишинг. Как мошенники снимают деньги с карты в таком случае? Весьма хитрым способом! Когда вы расплачиваетесь картой, например, в магазине или салоне, вводя пин-код. С одной стороны удобно расплачиваться сразу с карты, не снимая заранее деньги, но с другой стороны, это небезопасно. Мошенники могут скопировать с магнитной полосы ваши данные и тут же записать идентификационный номер. По украденным данным создается новая уже поддельная карта, по которой без труда выводят средства с карты настоящего владельца. Сложно распознать этот вид мошенничества, поэтому единственной рекомендацией будет расплачиваться картой только в торговых точках, заслуживающих доверия.

5. Незаконные действия в интернете. Довольно легко стать жертвой мошенничества с пластиковыми картами, если вы совершаете покупки в интернете, расплачиваясь по карте. Злоумышленники могут перехватить средства прямо в процессе оплаты. Ограничьте себя, несмотря на удобство и популярность такого метода оплаты, хотя бы в покупках дорогих товаров. Будьте наиболее бдительны, если совершаете платеж на незнакомом сайте, воспользуйтесь виртуальной картой в таком случае. На такой карточке возможно установление лимита, который не смогут превысить в случае мошенничества по ней. Желательно подключить карту к услуге Secure Code, тогда для осуществления какой-либо операции онлайн, необходимо будет вводить код из смс-сообщения, которое вы получите на телефон. Таким образом, мошенничество с пластиковыми картами будет весьма затруднено. В случае, если вы совершаете платеж на иноязычном сайте, лучше вообще воздержаться от такого действия, так как вы можете не разобраться во всех условиях оплаты, не считая возможных махинаций.

6. Скимминг – не менее популярный вид мошенничества с пластиковыми картами. Скиммеры – это такие электронные приспособления, которые устанавливают на терминалах и банкоматах, где они копируют данные карты. После этого злоумышленники могут выпустить карту-клон, по которой деньги снимаются, как и с вашей личной оригинальной карточки. Для большей безопасности, держите во внимании все расходы по карте, проверяйте баланс, чтобы быть спокойным, что вы единственный пользуетесь средствами с карты.

7. Сжульничать могут и подсмотрев как вы набираете пин-код , либо нанести специальный клей, на котором останутся следы нажатия кнопок с цифрами, либо установить миниатюрную камеру на банкомат. Зная пин-код, мошенники могут совершать несанкционированные денежные переводы и платежи. Поэтому важно следить, чтобы никто не видел как вы набираете его. Не стоит также снимать деньги при плохом освещении, в незнакомом месте.

8. Банкоматы подвержены вирусу! Это относится к новым способам мошенничества. В нашей стране еще мало распространился, будьте бдительны! Вирус в банкомате следит за всеми операциями и считывает ценную информацию. Разработать его довольно сложно. Во-первых, необходимо применять особую операционную систему, а во-вторых, нужно общаться с банками по защищенным системам. Пока что у нас в стране этот способ не популярен ввиду сложности исполнения. Поэтому можете пока не беспокоиться особо по этому поводу.

Советы по безопасности пластиковых карт:

Обратите внимание на то, владельцем какой карты вы являетесь – магнитной или с чипом. Последний вариант предполагает защиту взломов, клонирования карты и т.п. Задачу мошенникам усложняет то, что в отличие от магнитной карты, на которую нанесены данные, чиповая предполагает постоянный обмен данными при каждой операции с банкоматом.

признайте, что риск потерять деньги из-за мошенничества есть всегда и у всех владельцев пластиковых карт. Внимательно изучите все основные методы преступников, чтобы снизить риск быть обманутым.

Кто предупрежден-тот вооружен, будьте бдительны и аккуратны!

Сегодня злоумышленное снятие денег с банковских карт - обыденная ситуация постольку, поскольку существует огромное количество мошеннических схем. К сожалению, полностью оградить себя от злоумышленников вряд ли удастся, даже несмотря на все меры предосторожности и высокую степень безопасности банковских сервисов. Наверняка с каждым может случиться такое, что украли деньги с карты Сбербанка. Что делать в данном случае, куда нужно обращаться и каковы шансы на возврат ваших средств.

В первую очередь, стоит заблаговременно позаботиться о мерах безопасности. В случае кражи или утери банковской карты, в первую очередь, вам нужно заблокировать карточку, при этом получить доступ к денежному счету вы можете непосредственно в отделение банка, а вот снять их через банкомат, оплатить ими товары и услуги будет невозможно. Соответственно, злоумышленники не смогут снять деньги с карточки. Заблокировать доступ к счету можно несколькими способами, например, обратиться к оператору горячей линии, войти в личный кабинет Сбербанка онлайн либо отправить короткий запрос на номер 900 со словом блокировка и указанием причины 0 1 2 или 3, если у вас украли карту то 1, если вы ее потеряли, то 0.

Обратите внимание если вы хотите связаться с оператором горячей линии вам достаточно набрать номер 900.

Кроме того, всегда будьте бдительны, храните карты таким образом, чтобы доступ к ним был максимально ограничен. Никому, никогда и ни при каких обстоятельствах, не сообщается номер пластика, ПИН-код и прочие конфиденциальные сведения. Если вы пользуетесь мобильным банком, то будьте внимательны, никому не нужно знать одноразовые пароли. Ведь зная их, мошенники могут с легкостью списать деньги с помощью мобильного банка.

Что делать если списали средства с карты

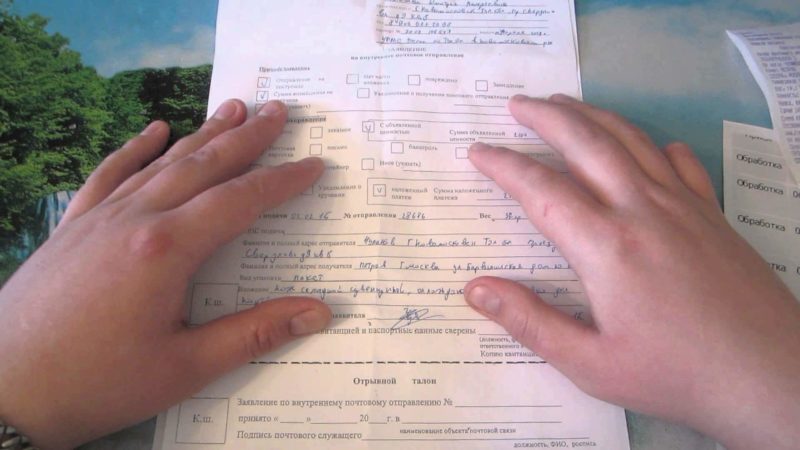

Допустим, у вас украли карту Сбербанка и сняли деньги, что делать в данной ситуации. В первую очередь нужно обратиться непосредственно в отделение Сбербанка России и написать заявление об отмене транзакции. Если на текущий момент вы по каким-либо причинам не можете посетить Сбербанк, написать его вы можете дистанционно, для этого нужно зайти на официальный сайт банка, и скачать там «Заявление о спорной операции по карте». В данном заявлении нужно:

- указать некоторые данные, а именно отметить галочкой поле «Я не проводил указанную операцию»;

- указать была ли карта у вас, поручали вы кому-либо оплачивать товары картой или снимать с нее наличные.

Данное заявление нужно направить в отделение банка по факсу 7-495-747-38-88, или воспользоваться обратной связью на официальном сайте.

Обратите внимание, если банк выявит недостаточность доказательств кражи средств с вашей карты, то в отмене транзакции вам будет отказано.

Написать заявление желательно сразу, как вы только обнаружите, что средства были списаны. В данном случае, у вас будет больше шансов их вернуть. Далее, вы можете обратиться в правоохранительные органы и заявить на злоумышленника. Но здесь шансов найти мошенника будет мало. К тому же раскрыть такое преступление будет трудно, по причине недостаточности доказательств.

Как вернуть украденные средства через суд

Как говорилось ранее, наибольшая вероятность вернуть украденные средства – это отменить транзакцию, но делать это следует незамедлительно, в противном случае, по прошествии какого-либо времени банк может вам отказать. Кроме того, нужно приложить максимум усилий, чтобы доказать, что деньги действительно были украдены. Например, если средства были сняты с пластиковые карты в одном городе, а вы вместе с картой находитесь в другом городе, здесь факт мошенничества налицо. Также если деньги с карты были сняты через банкомат, то найти злоумышленника будет гораздо проще, ведь все устройства самообслуживания оснащены камерами видеонаблюдения.

Намного труднее будет вернуть украденные средства, если злоумышленники сделали это посредством дистанционных сервисов. Ведь доказать вашу непричастность к этому будет значительно сложнее. Вы, конечно же, можете написать заявление в Сбербанке на отмену транзакции, а также запросить выписку с лицевого счета, чтобы отследить, на какой счет именно были переведены средства, и кому он принадлежит, затем написать заявление в правоохранительные органы на кражу средств. Они, в свою очередь, могут провести расследование и найти злоумышленника, но вот доказать его вину будет крайне сложно.

Далее, вы можете обратиться в суд, чтобы взыскать средства с мошенника или подать заявление на Сбербанк России. Но здесь шансов у вас будет крайне мало, поэтому лучше заранее позаботиться обо всех мерах безопасности. Никому и никогда не давать свой мобильный телефон, на который вы получаете уведомление, а также не разглашайте идентификационные данные для доступа в личный кабинет.

Достаточно часто обращаются в правоохранительные органы клиенты, у которых украли деньги с карты Сбербанка через мобильный банк, судебная практика показывает, что вернуть их практически невозможно постольку, поскольку нужно сначала доказать чью-либо вину, что будет сделать крайне сложно.

Подведем итог, если у вас украли деньги с карты, то действовать следует незамедлительно, ведь при совершении какой-либо транзакции на ваш мобильный телефон придет SMS сообщение о списании денежных средств. Если вы не снимали деньги, не оплачивали товар или услуги, то следует незамедлительно обратиться в банк и написать заявление об отмене транзакции. В данном случае у вас будет намного больше шансов вернуть украденные средства.

Учитывая интересы тех, у кого только что «увели» деньги с карты, в первой части представлен «сухой» алгоритм действий без пояснений. Для тех, кого сия учесть не постигла (надеемся, не постигнет), будет не лишним ознакомиться с мерами безопасности и новыми правилами, представленными в материале ниже.

Действуем быстро

1. Набираем номер телефона банковской службы поддержки:

- Сбербанк: 8 800 555 55 50;

- ВТБ24: 8 800 100 24 24;

- ВТБ: 8 800 200 77 99;

- Банк Москвы: 8 800 200 23 26;

- Альфа-Банк: 8 800 200 00 00;

- Газпромбанк: 8 800 100 00 89.

Если Вашего банка нет в списке, тогда внимательно смотрим на карту – номер телефона службы поддержки, возможно, расположен на самой карте.

2. Сообщаем оператору идентификационную информацию:

- кодовое слово;

- контактные данные;

- далее по обстоятельствам.

3. Оператор должен заблокировать карту (счет), дабы избежать дальнейшей утечки средств.

4. Обязательно проинформируйте банк в течение суток. В противном случае, согласно статье 9 федерального закона №161-ФЗ, банк освобождается от ответственности за возмещение пропавших денег! Данное правило распространяется и на тех, кто потерял банковскую карту или стал жертвой карманников.

Информационная справка. Уже в 2012 году Россия вышла на первое место в Европе по случаям мошенничества с банковскими картами. Только за первый квартал 2013 года было совершено на 50% больше преступлений с участием карт, чем за весь 2012 год.

Новые правила в действии или закон спешит на помощь

Из-за практически геометрического роста мошенничества с пластиковыми картами, все большее количество людей блуждает по сети интернет в надежде отыскать методы, способные оказать реальную поддержку, дабы не остаться с «голой» картой. Подобная поддержка появилась в виде статьи 9 федерального закона №161-ФЗ. Новые правила вступили в силу с начала января 2014 года, став поистине революционными и довольно таки скандальными, ведь закон, судя по девятой статье, целиком перешел на сторону банковских клиентов – физических лиц. Но, как известно, что хорошо для одних, то плохо для других.

Итак, с первого января 2014 года банк должен возместить клиенту деньги, которые вопреки его воле были списаны с банковской карты. Возмещение денежных средств производится банком только в том случае, если он не докажет, что клиент нарушил правила пользования банковской картой (электронного средства платежа).

Здесь в первую очередь стоит обратить внимание на один нюанс. Так, банк обязан возместить средства, если клиент вовремя сообщит о несанкционированном списании средств. Для своевременного обращения клиенту отводится, внимание, «не позднее дня, следующего за днем получения от оператора по переводу денежных средств уведомления о совершенной операции» (часть 11 статьи 9 федерального закона№161-ФЗ). Другими словами, как только человек получает банковское сообщение о списании со счета денег, у него есть сутки на уведомление банковской организации о незаконном списании\перечислении средств. В противном случае банк снимает с себя ответственность.

В связи с этим нюансом, клиенту следует обзавестись доказательной базой, свидетельствующей о факте обращения в банк, - перестраховка лишней не будет. Так, после телефонного обращения к банковскому оператору, можно направить в банк электронное сообщение, в котором необходимо четко указать причину обращения и точную сумму «уплывших» денег. Кроме того, в электронном сообщении не лишним будет сослаться на предварительное уведомление банковского оператора посредствам телефонного звонка, указав, по возможности, имя и фамилию сотрудника, принявшего обращение. Не помешает и личное посещение банковской организации.

Информационная справка. Первую строчку рейтинга правонарушений с участием банковских карт занимают незаконные махинации самих владельцев карт. Самое распространенное из которых, - съем/перечисление денег с собственной карты с последующим заявлением о хищении третьими лицами.

Поскольку процент неблагочестивых клиентов-держателей карт слишком высок, банками новый закон был воспринят в штыки, ведь возмещать деньги, если не получится доказать факт мошенничества, придется именно банкам. В связи с чем, банковские организации теперь вынуждены расширять штат службы безопасности, нанимая на работу квалифицированный персонал в области IT-безопасности, оплата услуг которого совсем не дешевое удовольствие. Другими словами, банки бьют тревогу и требуют закрыть «дыру» в законе, каждый день существования которой сулит большими потерями с длинными нулями.

Банки несут потери, но будучи в первую очередь организациями, нацеленными на привлечение прибыли, они пытаются остаться на плаву в связи с новыми вводными. Так, многие банки подняли стоимость смс-сообщений, которые используются в качестве оповещения о совершенной операции, поскольку закон обязал банки своевременно предоставлять информацию клиенту обо всех производимых операциях со счетом. Однако в законе ничего не сказано про стоимость подобных оповещений, чем некоторые банки и воспользовались.

Важно знать. Если операция по снятию/перечислению средств была произведена без участия клиента, при этом банк не уведомил клиента о произведенной операции, то банк обязан возместить всю сумму. Подобное уведомление может производиться не только посредствам смс-сообщения, но и по электронной почте.

Банковским клиентам стоит внимательно отнестись к одной формулировке закона, в которой сказано, что банк снимает с себя ответственность в том случае, если докажет о нарушении клиентом правил использования электронного средства платежа. Данная формулировка очень расплывчата и под «нарушение порядка пользования» может попасть все что угодно, вплоть до курьезностей, к примеру, хранение пластиковой карты на домашнем холодильнике.

В суде уже были похожие прецеденты. Так, в одном судебном деле, в котором клиент требовал от банка возместить списанные со счета средства без его участия, клиент смог доказать свою правоту лишь тогда, когда продемонстрировал суду нераспечатанный конверт с пин-кодом от банковской карты, со счета которой и пропали деньги.

По своей сути, закон «подталкивает» банки в сторону грядущих перемен, которые, можно не сомневаться, вскоре войдут в нашу повседневную жизнь в виде увеличения электронного оборота денежных средств. Ведь на данный момент успешно внедрена универсальная электронная карта. Вскоре (с 2016 года) планируется ввести в обращение электронный аналог паспорта. И, естественно, все эти модификации требуют контроля и чистоты операций.

Разберем еще одну неприятную ситуацию, которая может возникнуть при использовании пластиковых карт: сняли деньги с карты , что делать в этом случае? Итак, у вас есть банковская карточка, вы ей пользуетесь в обычном режиме: совершаете покупки, снимаете средства в банкомате. И вдруг в один прекрасный момент обнаруживаете, что с карты списались деньги по непонятной причине. Что делать в этой ситуации?

Во-первых, необходимо установить, почему это произошло, и действительно ли деньги списались, или они только заморозились на счету.

Часто бывает, что сумма просто блокируется на счету (вы ее не видите, так как вам она становится недоступной для совершения операций, поэтому кажется, что деньги с карты списали), но через некоторое время разблокируется и становится доступной. Это время может составлять от суток до месяца (в редких случаях).

Причины такой блокировки чаще всего могут быть следующие:

– Вы снимали деньги в банкомате чужого банка, который выступает партнером для вашего банка и не должен брать с вас дополнительную комиссию за снятие. Часто бывает так, что сумма комиссии сначала блокируется, затем разблокируется.

– Во время совершения транзакции произошел какой-то сбой, в результате которого деньги не списались с карты (не выданы из банкомата или не произведена оплата через терминал), но заблокировались.

В этих случаях у вас не сняли деньги с карты: заблокированная сумма через какое-то время (обычно – около суток) вернется на счет и снова будет вам доступна.

Чтобы удостовериться, списали деньги с карты или просто заблокировали – позвоните на телефон службы поддержки, указанный на тыльной стороне карты: они смогут дать вам эту информацию. Всегда сохраняйте чеки банкоматов и терминалов: они понадобятся вам в случае необходимости писать заявление на спорную транзакцию!

Если у вас все-таки сняли деньги с карты, что делать в этой ситуации? Во-первых, определить причину: куда и за что списались деньги. Чаще всего это происходит в следующих случаях:

1. Банк поменял тарифы. Часто бывает так, что банк меняет тарифы по карте. Он может это сделать без ведома клиента: в договоре обычно указывается, что за какое-то время до изменений он уведомляет об этом объявлением в отделениях и на своем сайте. Но, допустим, вы не посещали отделения и сайт и не знаете о том, что некоторые услуги, которые раньше были бесплатными, уже таковыми не являются, либо платные услуги подорожали. Например, начала взиматься ежемесячная комиссия за обслуживание. Соответственно, вы видите, что с карты сняли деньги, а за что сняли – не знаете. А если вы обнаружили “утечку” не сразу, то общая сумма таких списаний может выглядеть достаточно солидно.

2. Банк изменил или обнулил ваш кредитный лимит. Если у вас на карте был установлен лимит овердрафта, банк по каким-то причинам мог его обнулить или уменьшить. Чаще всего он это делает на вполне законных основаниях, например, если вы допускали просрочки в погашении или у вас уменьшились ежемесячные поступления на карту. В этом случае вы видите, что с карты пропали деньги, но на самом деле это может быть снижение кредитного лимита.

3. Вы воспользовались услугой, не зная, что она платная. Например, сняли деньги в чужом банкомате, перевели деньги на другую карту, сняли другую валюту и т.д. Если вы видите, что с карты списались деньги после совершения какой-то необычной транзакции – посмотрите в тарифах, сколько стоит эта услуга.

Чтобы узнать причину, по которой у вас списали деньги с карты – обратитесь в отделение банка и попросите сделать выписку по карточному счету за нужный период, либо самостоятельно сформируйте ее через банкомат (эта услуга обычно платная!) или посредством системы удаленного доступа.

Самый нежелательный исход событий – это если у вас сняли деньги с карты, и вы видите, что не имеете к этому никакого отношения. Например, вашей карточкой кто-то рассчитался в Интернете, расплатился в магазине, снял наличные в банкомате, но это точно не вы. Однако и в этой ситуации не все потеряно.

Как только вы обнаружили, что пропали деньги с карты, выяснили причину списания и не согласны с ней – сразу же:

1. Немедленно заблокируйте свою карту , позвонив по телефону горячей линии, чтобы незаконные списания не повторились.

2. Сразу же обратитесь в отделение банка, где вам выдавали карту и напишите заявление о спорной транзакции . В каждом банке обычно есть своя форма такого заявления, если же ее вам не дадут, опишите ситуацию подробно в свободной форме, с указанием всех сумм, дат списания, номеров транзакций (которые вы видите в выписке по картсчету). В конце заявления попросите банк вернуть на ваш счет незаконно списанную сумму.

Заявление о спорной транзакции всегда рассматривается достаточно долго: обычно – не менее месяца, а если транзакция произошла в другой стране – это могут быть 2-3 месяца. В этот период банк проводит служебное расследование, связывается с банком, через банкомат/терминал которого у вас списали деньги с карты. При выявлении явных признаков мошенничества и крупной суммы списания даже может быть возбуждено уголовное дело. Как известно, сейчас практически все банкоматы и кассы торговых залов снабжены камерами видеонаблюдения, поэтому будет видно, кто именно совершал транзакцию. Хуже, если с карты пропали деньги из-за того, что кто-то расплатился ей в Интернете. Но и в этом случае всегда есть шансы найти злоумышленников, а сторона, которая допустила оплошность, должна будет возместить вам ущерб и вернуть списанную сумму.

В общем, ваше дело – написать заявление о спорной транзакции и периодически интересоваться, как протекает расследование.

В заключение я хочу дать вам несколько советов, которые существенно снизят риски несанкционированного списания денег с карты, и позволят быстрее разрешить ситуацию, если все-таки с карты сняли деньги.

Совет 1 . Пользуйтесь услугой СМС-банкинга, и вы всегда будете своевременно проинформированы обо всех операциях по вашей карте, в том числе и о неудачных транзакциях (например, увидите, если кто-то пытается снять деньги с вашей карты, подбирая пин-код).

Совет 2 . Не стесняйтесь обращаться в службу поддержки по любым интересующим вас вопросам. Она именно для этого и создана.

Совет 3 . Расплачиваясь в торгово-сервисной сети, не выпускайте карту из поля зрения.

Совет 4 . Сохраняйте все чеки по совершенным операциям.

Совет 5 . Никому не передавайте пин-код своей карты, даже родственникам (все об этом знают, но упорно продолжают передавать…), никому не показывайте карту так, чтобы можно было запомнить ее номер, срок действия и cvc-код для оплаты в Интернете.

Совет 6 . Не пользуйтесь банкоматами, на которых заметите непонятные дополнительные устройства.

Совет 7 . Если – позвоните в службу поддержки и заблокируйте ее до момента возврата.

Совет 8 . Если вы не собирайтесь расплачиваться картой в Интернете – лучше заблокируйте эту возможность, позвонив в службу поддержки. Далее, если возникнет такая необходимость – устанавливайте разовые лимиты на совершения платежей в Интернете в нужных вам суммах, опять же, путем обращения на горячую линию.

Совет 9 . Сохраняйте все данные об оплате картой в Интернете или сбоях таких оплат (например, делайте скриншоты экрана).

Совет 10 . Совершайте покупки по карте в Интернете только на проверенных сайтах.

Теперь вы знаете, что делать, если у вас сняли деньги с карты, и какие меры следует предпринять, чтобы ситуации “пропали деньги с карты” просто не возникло.

На этом все. Оставайтесь на , и повышайте свою финансовую грамотность. До новых встреч!