Отчеты рсв 1 и индивидуальные сведения. Проверьте свой дополнительный тариф по взносам в ПФР. Ежемесячная отчетность в ПФР

Персонифицированный учет должны вести все плательщики страховых взносов в Пенсионный фонд. В 2016 году данные персонифицированного учета отражают по форме РСВ-1 - ежеквартально и по форме СЗВ-М - ежемесячно. Читайте в статье подробности о сдаче отчетности в ПФР в 2016 году.

В общем порядке в 2016 году сдавать в Пенсионный фонд нужно не только привычный расчет РСВ-1, но и новую форму СЗВ-М, которая предоставляется каждый месяц. Сначала рассмотрим как заполнять РСВ-1.

Рекомендуем вебинар « » Форма РСВ-1 отражает и информацию о страховых взносах по всей компании и индивидуальные сведения о работниках.

Структура расчета РСВ-1

Форма РСВ-1 содержит титульный лист и 6 разделов.

Титульный лист и разделы 1 и 2 заполняют все работодатели.

Раздел 3 заполняют компании, которые применяют пониженные тарифы страховых взносов.

Раздел 4 содержит сведения о доначисленных страховых взносах, отраженных в строках 120 и 121 раздела 1 формы РСВ-1 ПФР.

Раздел 5 заполняется если делаются выплаты за деятельность, в студенческих отрядах по трудовым и гражданско-правовым договорам.

Раздел 6 содержит индивидуальные сведения по каждому сотруднику (персонифицированный учет).

Основные правила заполнения расчета РСВ-1

В верхней части каждой страницы указывается регистрационный номер в ПФР.

В каждую строку вписывается только один показатель.

При отсутствии каких-либо показателей в графах разделов 1-5 ставятся прочерки, а графы раздела 6 не заполняются.

В РСВ-1 не допускается исправление ошибок при помощи корректирующего средства.

В конце каждой страницы ставится подпись и дата подписания.

Печать (при наличии) ставится на титульном листе, где указано М.П.

Заполнение формы РСВ-1

В титульном листе указывают основные сведения о компании, а также код отчетного периода. В РСВ-1 отражают информацию об ИНН, КПП и ОКВЭД. Если компания подает уточненный расчет, то заполняют поле «Причина уточнения».

В нем указываем код причины представления уточненной формы РСВ-1 ПФР:

1 — уточнение показателей, касающихся уплаты страховых взносов на ОПС;

2 — уточнение при изменении сумм начисленных страховых взносов на ОПС;

3 — если уточнение коснулось страховых взносов на ОМС или других показателей, не затрагивающих сведения индивидуального учета по застрахованным лицам.

Внимание: все корректировки представляются по формам, действовавшим в том периоде, за который выявлены ошибки (искажения). По новым правилам все уточнения должны сопровождаться документами персонифицированного учета. Их также нужно подать по формам, действовавшим в периоде, за который выявлены ошибки.

Раздел 1 формы РСВ-1 содержит сведения о начисленных и уплаченных страховых взносах. В разделе 1 отражают итоговые суммы начисленных, уплаченных пенсионных и медицинских взносов, а также суммы задолженности на начало года и конец отчетного периода.

Показатели раздела 2 поясняют, как образовались начисленные суммы страховых взносов. В расчете за любой период 2016 года разделения сумм пенсионных взносов в зависимости от возраста работников в подразделе 2.1 отсутствуют. Это связано с тем, что в 2016 году компании начисляют и уплачивают пенсионные взносы только на страховую часть трудовой пенсии. В подразделах 2.2, 2.3 и 2.4 отражают сведения о пенсионных взносах, начисленных по дополнительным тарифам.

Подразделы 2.2 и 2.3 заполняют компании, которые в 2016 году уплачивают взносы по дополнительным (фиксированным) тарифам 9 или 6%. Размеры дополнительных тарифов зависят от:

- вида вредных и опасных работ;

- результатов специальной оценки условий труда;

- результатов аттестации рабочих мест по условиям труда.

Если аттестация проведена менее пяти лет назад и условия труда отнесены к вредным и опасным (3-й или 4-й класс), заполняется подраздел 2.4 формы РСВ-1.

Раздел 3 заполняют компании, которые применяют пониженные тарифы страховых взносов.

Раздел 4 формы РСВ-1 заполняется и представляется компаниями, у которых в отчетном периоде были доначисления по страховым взносам. Итоговые суммы из раздела 4 нужно перенести в строку 120 раздела 1 формы РСВ-1.

В разделе 5 отражаются выплаты и иные вознаграждения, начисленные за деятельность, осуществляемую в студенческом отряде по трудовым и гражданско-правовым договорам.

Раздел 6 расчета РСВ-1 за 2016 год предназначен для отражения сведений о выплатах по каждому сотруднику. Раздел 6 заполняют только на тех людей, в пользу которых в отчетном периоде были начислены выплаты. Если, например, в течение всего квартала сотрудник был в отпуске за свой счет, заполнять на него раздел 6 формы РСВ-1 не надо.

Отчет РСВ-1 подается в любом случае, даже если деятельность не велась и взносы за сотрудников не начислялись. В такой ситуации необходимо сдать расчет с титульным листом и заполненными разделами 1 и 2.

Ежемесячная отчетность в ПФР

Нововведение коснулось всех работодателей. Они должны представлять сведения о каждом работающем у него застрахованном лице, даже о тех, кто работает по договорам гражданско-правового характера.

Сроки сдачи отчетности — не позднее 10-го числа месяца, следующего за отчетным периодом — месяцем. Если срок сдачи отчетности выпадает на нерабочий день, то он переносится на ближайший рабочий день. Страхователям нужно представлять упрощенную отчетность, которая включает сведения о работающем застрахованном лице: фамилия, имя и отчество, СНИЛС, ИНН.

Закон, согласно которому вводится ежемесячная отчетность в ПФР, начинает действовать с 1 апреля 2016 года. Следовательно, первую отчетность нужно сдать за апрель 2016 года. В ПФР она должна поступить не позднее 10 мая 2016 года.

Отчетность в электронном виде должны представлять компании со среднесписочной численностью работников за 2015 год более 25 человек. Все остальные вправе выбрать, как им удобнее сдавать ежемесячную отчетность — в электронном виде или на бумаге.

Новая форма ежемесячной отчетности в ПФР получила название СЗВ-М («Сведения о застрахованных лицах»). Посмотреть и скачать форму можно .

Заполнение формы СЗВ-М

Код по ОКУД . В других документах это поле не заполняют. Но лучше уточнить в ФНС.

Код по ОКПО . Указан в письме из Росстата, полученном при регистрации. Также можно узнать на ОКПО.ru.

Раздел 1 . Указываем реквизиты страхователя:

Регистрационный номер в ПФР. Вы после регистрации должны были получить почтовым отправлением письмо, в котором этот номер написан. Также можно его можно узнать по ИНН, позвонив в налоговую. Краткое наименование. ИНН и КПП. Последний реквизит заполняют только организации (юрлица).

Раздел 2 . Крестиком в окошке отмечаем отчетный период и календарный год.

Раздел 3 . Крестиком в окошке указываем тип формы: исходная, дополняющая или отменяющая.

Раздел 4 . Представляет собой список застрахованных лиц, на которых сдаются сведения. В отношении каждого работника нужно указать: ФИО; СНИЛС; ИНН (указывается в том случае, если страхователю известен этот номер).

Обязанность страхователя представить сведения на работника никак не связывается с фактом перечисления ему выплат в отчетном периоде. Поэтому в раздел 4 следует включить данные на всех сотрудников, у которых в отчетном периоде имелись действующие трудовые договоры со страхователем. Также нужно указать сведения и на тех сотрудников, которые не получали выплат.

В конце ставится подпись руководителя с указанием должности, расшифровка подписи, дата подписания и печать (ИП ставят при наличии).

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

3491 просмотр

Если после подачи расчета РСВ-1 страхователь обнаружит, что допустил неточность или ошибку, которая привела к занижению суммы страховых взносов к уплате, он должен подать уточненный расчет с исправленными данными. Чтобы помочь начинающим бухгалтерам, мы подготовили статью, в которой подробно рассказали о том, как заполнить «уточненку» по взносам в ПРФ. Более опытным бухгалтерам данный материал также будет полезен, поскольку, начиная с отчетной кампании за полугодие 2015 года, изменился порядок представления уточненных расчетов.

Вводная информация

Общие положения, касающиеся изменений расчета РСВ-1, содержатся в статье 17 Федерального закона от 24.07.09 № 212-ФЗ (далее — Закон № 212-ФЗ). Непосредственно правила составления и представления уточненных расчетов прописаны в Порядке заполнения формы РСВ-1, утвержденном постановлением правления ПФР от 16.01.14 № 2п (далее — постановление № 2п). С 7 августа 2015 года этот Порядок действует в редакции, утвержденной постановлением правления ПФР от 04.06.15 № 194п (далее — постановление № 194п). При этом на практике новые правила применяются, начиная с 29 июня 2015 года, когда ПФР обновил свою проверочную программу. Применение названных документов вызывает многочисленные вопросы. В каком случае нужно сдать «уточненку» по взносам, а какие ошибки можно исправить в текущей отчетности? По какой форме составить уточненный расчет? Каков порядок внесения уточнений? Может ли «уточненка» избавить от штрафа? Давайте разбираться.

Когда необходимо представить уточненный расчет

Существует два способа исправления ошибок и неточностей, допущенных при составлении расчета РСВ-1. Страхователь может представить уточненный расчет за период, в котором допущены ошибки, или учесть их при составлении расчета за текущий отчетный период. Какой способ следует применить в той или иной ситуации?

Если страхователь сам выявил ошибку

Закон № 212-ФЗ предусматривает единственный случай, когда страхователь обязан представить уточненный расчет. Это нужно сделать, если бухгалтер самостоятельно обнаружил в первичном расчете ошибки или искажения, которые привели к занижению суммы взносов к уплате. Если же ошибка повлекла переплату по взносам либо никак не повлияла на сумму взносов к уплате, то страхователь вправе, но не обязан подать уточненный расчет (ч. 1 и ч. 2 ст. 17 Закона № 212-ФЗ).

В то же время, согласно действующему Порядку заполнения РСВ-1, страхователь может не подавать «уточненку» за предыдущие периоды, а сделать перерасчет взносов в текущем отчетном периоде. Причем, даже в том случае, если выявленные им ошибки привели к занижению суммы взносов. Для этого нужно отразить доначисленную сумму взносов за предыдущие периоды в строке 120 раздела 1 и в разделе 4 расчета РСВ-1 за текущий период (п. 3, 7.3, 24 Порядка заполнения РСВ-1). Также придется уточнить индивидуальные сведения по работникам (представить разделы 6 расчета с типом корректировки «корректирующая» или формы СЗВ-6, если уточняются периоды до 2014 года). К сожалению, в Порядке заполнения РСВ-1 четко не сказано, в каких именно ситуациях нужно сделать перерасчет взносов в текущем отчетном периоде.

Если ошибку выявили контролеры

Если в ходе проверке расчета РСВ-1 контролеры из подразделения ПФР выявили ошибку, которая повлекла недоплату взносов, они не вправе требовать от страхователя представить уточенный расчет. Доначисленные по результатам проверки страховые взносы нужно отразить по строке 120 раздела 1 и в разделе 4 формы РСВ-1 за очередной отчетный период. Кроме того, по работникам, на выплаты в пользу которых проверяющие доначислили взносы, необходимо представить корректирующие сведения персонифицированного учета в составе РСВ-1 за период, в котором вынесено решение по результатам проверки.

По какой форме представлять уточненный расчет

Уточненный расчет сдается по форме, действовавшей в расчетный период, за который вносятся изменения (ч. 5 ст. 17 Закона № 212-ФЗ). Так, если бухгалтер выявил ошибку в расчете за I квартал 2015 года, то «уточненку» следует составить по форме РСВ-1, которая действовала в I квартале 2015 года (утв. постановлением № 2п). А если, например, нужно скорректировать индивидуальные сведения застрахованных лиц за 2010-2013 годы, то придется заполнить «старые» формы СЗВ-6-1, СЗВ-6-2 или СЗВ-6-4 и сопроводить их соответствующими описями (п. 17.9 Порядка заполнения РСВ-1).

Отдельно остановимся на вопросе о том, по какой форме составить уточненный расчет за первое полугодие 2015 года. Напомним, что в ходе отчетной кампании за полугодие произошла путаница с формами РСВ-1 (подробнее об этом см. « »). До 7 августа 2015 года, когда вступило в силу постановление № 194п, которым утверждена новая форма РСВ-1, многие страхователи успели отчитаться по «старой», действовавшей на тот момент форме. Какую форму следует применить в этом случае для уточнения расчета за полугодие? Если руководствоваться частью 5 статьи 17 Закона № 212-ФЗ, то уточненный расчет нужно представить по «старой» форме (то есть по той же форме, по которой был представлен первичный расчет). Однако не исключаем, что территориальные органы ПФР могут потребовать представить «уточненки» за полугодие по новой форме, поскольку постановление № 194п применяется, «начиная с представления расчета за I полугодие 2015 года». В связи с этим, если страхователь отчитывается «на бумаге», то лучше заранее уточнить в своем подразделении ПФР о том, по какой форме составить «уточненку».

Если же страхователь сдает расчеты в электронном виде, то проблем с выбором формы быть не должно. В современных веб-сервисах для подготовки и сдачи отчетности (например, в сервисе « ») программа автоматически сформирует уточненную отчетность по необходимому формату, который без отказа будет принят со стороны фонда. Бухгалтеру нужно будет только подставить в предложенную сервисом форму правильные данные.

Заполнение уточненного расчета

Общий принцип заполнения уточненного расчета РСВ-1 следующий: в него нужно включать не только исправленные данные, но и все остальные показатели формы, в том числе те, которые изначально были верны.

Далее рассмотрим некоторые особенности заполнения уточненного расчета, составленного по форме, которая действует с 7 августа 2015 года.

Титульный лист

В поле «Номер уточнения» нужно указать, какой по счету уточненный расчет представляется. Если первичный расчет исправляется впервые, то номер уточнения будет 001, во второй раз — 002 и т д.

В поле «Причина уточнения» вносится один из следующих кодов (п. 5.1 Порядка заполнения РСВ-1):

«1» — уточняются показатели, касающиеся уплаты пенсионных взносов (в том числе по дополнительным тарифам);

«2» — изменяются суммы начисленных пенсионных взносов (в том числе по дополнительным тарифам);

«3» — уточнения касаются медицинских взносов или других показателей, не затрагивающих сведения индивидуального учета по застрахованным лицам.

Обратите внимание: если одновременно уточняются начисленные и уплаченные пенсионные взносы, то необходимо также скорректировать индивидуальные сведения по застрахованным лицам. В этом случае в поле «Причина уточнения» следует проставить код «2». Указывая этот код, страхователь извещает подразделение ПФР о том, что в состав уточненного расчета включены скорректированные индивидуальные сведения по работникам.

Разделы 1 и 2

Данные разделы в уточненном расчете заполняются по тем же правилам, что и в первоначальном расчете (кроме подраздела 2.5.). Разделы 1 и 2 уточненного расчета нужно составить заново, указав в них верные (исправленные) данные. Пояснять отличия по сравнению с исходным расчетом не нужно.

Что касается подраздела 2.5. «Сведения по пачкам документов, содержащих расчет сумм начисленных страховых взносов в отношении застрахованных лиц», то его заполняют страхователи, которые внесли персонифицированные сведения в разделы 6 расчета. Напомним, что разделы 6 расчета формируются в пачки. Перечень пачек, в которых содержатся персонифицированные сведения, отражается в подразделе 2.5. Поэтому, если в рамках уточнения изменится количество разделов 6 расчета, то нужно будет изменить и содержание подраздела 2.5. (подробнее об этом см. ниже).

Раздел 3

Этот раздел расчета заполняют страхователи, которые имеют право применять пониженные тарифы страховых взносов в соответствии со статьей 58 Закона № 212-ФЗ. Например, подраздел 3.2. раздела 3 предназначен для организаций и предпринимателей на УСН, которые занимаются «льготными» видами деятельности, и, соответственно, могут платить взносы по пониженному тарифу (п. 8 ч. 1 ст. 58 Закона № 212-ФЗ). Если при заполнении подраздела 3.2. первичного расчета бухгалтер допустил ошибку, то в уточненном расчете нужно снова заполнить этот подраздел, указав в нем верную информацию.

Раздел 4

В разделе 4 расчета отражаются суммы перерасчета страховых взносов с начала расчетного периода. Речь идет о суммах, которые страхователь должен доплатить на основании решения подразделения ПФР, либо в случае самостоятельного обнаружения ошибки, которая привела к занижению суммы взносов. Кроме того, данный раздел заполняется, если страхователь сам выявил, что необходимо скорректировать базу по страховым взносам, но никакой ошибки в начислении взносов не совершал (п. 24 Порядка заполнения).

Однако при заполнении уточненного расчета никаких новых сведений в раздел 4 вносить не надо. Данный раздел может входить в состав уточненного расчета только в том случае, если этот раздел был заполнен в первичном расчете за корректируемый отчетный период. В такой ситуации данные из раздела 4 первичного расчета просто переносятся в этот же раздел уточненного расчета.

Раздел 5

Данный раздел заполняют организации, которые выплачивают вознаграждения в пользу учащихся за деятельность, осуществляемую в студенческом отряде по трудовым или гражданско-правовым договорам. Если необходимо исправить содержание раздела 5, то в уточненном расчете этот раздел нужно заполнить заново, отразив в нем верные показатели.

Раздел 6

С отчетности за I квартал 2014 года сведения индивидуального учета по застрахованным лицам представляются в составе расчета РСВ-1. Для этого в форме расчета предусмотрен раздел 6 «Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица». Порядок уточнения этого раздела вызывает большое количество вопросов. Поэтому остановимся на особенностях уточнения сведений индивидуального (персонифицированного) учета подробнее.

Уточнение сведений индивидуального учета

С 7 августа 2015 года действуют следующие правила уточнения сведений персонифицированного учета (п. 5.1 Порядка заполнения РСВ-1):

- если уточненный расчет подается до того, как наступил срок сдачи РСВ-1 за следующий отчетный период, то исправленные сведения индивидуального учета представляются с типом корректировки «исходная» (то есть, как будто, сведения подаются впервые);

- если ошибка исправляется после наступления срока сдачи РСВ-1 за следующий отчетный период, то сведения индивидуального учета с типом корректировки «корректирующая» или «отменяющая» нужно представить в составе расчета за текущий период, а не уточненного расчета.

Таким образом, чтобы выбрать правильный вариант действий, надо определить срок сдачи РСВ-1 за следующий отчетный период. Поясним на примере. Предположим, страхователю нужно уточнить сведения персучета, представленные в составе формы РСВ-1 за первое полугодие 2015 года. Следующий за полугодием отчетный период — это девять месяцев 2015 года. Срок сдачи отчетности за девять месяцев 2015 года наступает 1 октября 2015 года. Эта дата и есть искомый «срок сдачи РСВ-1 за следующий отчетный период». В нашем примере это означает, что уточненный расчет за первое полугодие 2015 года с разделом 6 с типом корректировки «исходная» нужно представить не позднее 1 октября этого года.

Напомним, что ранее ПФР рекомендовал своим подчиненным принимать уточенные расчеты с типом корректировки «исходная» до 1-го числа третьего календарного месяца, следующего за отчетным периодом. После этого уточнять данные персучета предлагалось в расчете за очередной отчетный период (см. « »). Если придерживаться этого разъяснения ПФР, то подать уточный расчет за полугодие 2015 года следовало не позднее 1 сентября 2015 года. Таким образом, действующая редакция пункта 5.1 Порядка заполнения РСВ-1 дает страхователям больше времени на исправление индивидуальных сведений с типом корректировки «исходная».

Теперь рассмотрим сами правила уточнения сведений персучета. Как было сказано выше, порядок действий зависит от того, когда бухгалтер выявил ошибку, и, соответственно, когда планирует ее исправить.

Бухгалтер выявил ошибку до наступления срока сдачи РСВ-1 за следующий отчетный период

8 сентября 2015 года бухгалтер организации обнаружил, что в форме РСВ-1 за первое полугодие 2015 года занижена сумма начисленных пенсионных взносов по одному из работников. Срок сдачи расчета за девять месяцев (1 октября 2015 года) еще не наступил. Это означает, что для исправления ошибки бухгалтер может подать «уточненку» (срок — до 1 октября 2015 года). Чтобы уточнить индивидуальные сведения в отношении данного работника, нужно внести в раздел 6 уточненного расчета верные данные, и выбрать тип корректировки «исходная» (отметить символом «X»). Заполнять поля «Отчетный период» и «Календарный год» в подразделе 6.3. не нужно.

Кроме этого, при составлении уточненного расчета нужно:

- в подразделе 6.4. «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физических лиц» исправить суммы выплат в пользу работника и базу для начисления взносов;

- в подразделе 6.5. «Сведения о начисленных страховых взносах» отразить верную сумму начислений;

- в подраздел 6.6. «Информация о корректирующих сведениях» перенести данные из соответствующего подраздела первичного расчета (если в первичном расчете подраздел 6.6. был заполнен);

- в подразделе 6.7. «Сведения о сумме выплат и иных вознаграждений в пользу физического лица, занятого на соответствующих видах работ» исправить суммы выплат, с которых уплачиваются взносы по дополнительным тарифам;

- в подразделе 6.8. «Период работы за последние три месяца отчетного периода» скорректировать сведения о стаже (если требуется).

Аналогичным образом нужно составить разделы 6 (с типом корректировки «исходная») по всем работникам, в отношении которых бухгалтер занизил сумму страховых взносов, и включить эти разделы в уточненный расчет РСВ-1. Помимо этого, уточненный расчет необходимо дополнить разделами 6 по сотрудникам, в отношении которых не было совершено ошибок. Сведения по таким работникам переносятся из раздела 6 первичного расчета в раздел 6 уточненного расчета без изменений.

Отметим также, что при внесении уточнений в сведения персучета может измениться количество разделов 6 расчета (например, за счет появления новых разделов 6 с типом корректировки «исходная» на сотрудников, про которых «забыли» при составлении первичного расчета). Соответственно, может измениться и количество пачек, в которых содержатся персонифицированные сведения. Данные по переформированным пачкам нужно отразить в подразделе 2.5.1. уточненного расчета.

Бухгалтер выявил ошибку после наступления срока сдачи РСВ-1 за следующий отчетный период

5 октября 2015 года бухгалтер организации обнаружил, что в форме РСВ-1 за первое полугодие 2015 года занижена сумма начисленных пенсионных взносов по одному из работников. Срок сдачи расчета за девять месяцев (1 октября 2015 года) уже наступил. В этом случае исправленные индивидуальные сведения (раздел 6) следует включить в состав расчета РСВ-1 за текущий отчетный период (то есть в состав расчета за 9 месяцев 2015 года).

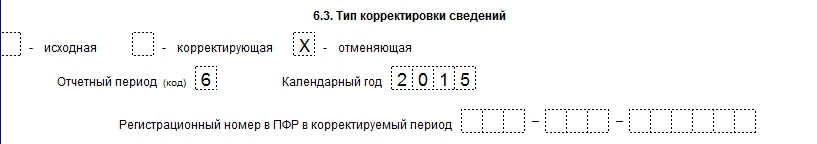

Для этого в подразделе 6.3. нужно отметить символом «X» поле «Корректирующая» и указать отчетный период. Это должен быть тот период, за который исправляется ошибка. Также следует обозначить «Календарный год». Поле «Регистрационный номер в ПФР в корректируемый период» не заполняется, если страхователь не менял адрес регистрации и регистрационный номер.

При заполнении остальных подразделов раздела 6 уточненного расчета нужно придерживаться следующих правил:

- в подразделе 6.4. «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физических лиц» должны быть указаны правильные суммы выплат;

- в подразделе 6.5. «Сведения о начисленных страховых взносах» нужно показать верную сумму начисленных взносов;

- в подраздел 6.6. «Информация о корректирующих сведениях» следует перенести данные из соответствующего подраздела первичного расчета (если в первичном расчете подраздел 6.6. был заполнен). Никаких исправлений вносить в этот подраздел не надо;

- подраздел 6.7. «Сведения о сумме выплат и иных вознаграждений в пользу физического лица, занятого на соответствующих видах работ» нужно заполнить, если были занижены еще и взносы по дополнительным тарифам;

- подраздел 6.8. «Период работы за последние три месяца отчетного периода» нужно заполнить обязательно, поскольку сведения, которые содержатся в разделе 6 с типом корректировки «корректирующая» заменяют на лицевом счете работника сведения о стаже, загруженные из первичного расчета.

Таким образом, в состав расчета РСВ-1 за текущий отчетный период нужно включить разделы 6, в которых содержатся сведения по всем работникам за данный отчетный период (с типом корректировки «исходная»), а также разделы 6 с типом корректировки «корректирующая» в отношении работников, по которым уточняются сведения за предыдущий период.

Заметим, что тип корректировки сведений может быть не только «исходная» или «корректирующая». Если плательщику нужно полностью отменить ранее представленные сведения о работнике, то применяется тип корректировки «отменяющая». Такое возможно если, например, выплата была ошибочно начислена уволенному работнику. В разделе 6 расчета РСВ-1 с типом корректировки «отменяющая» заполняются подразделы 6.1.- 6.3., а в графе 3 подраздела 6.4. указывается код категории застрахованного лица (согласно приложению № 2 к Порядку заполнения расчета РСВ-1). Остальные подразделы раздела 6 следует оставить пустыми.

Обратите внимание: если ошибка в индивидуальных сведениях повлияла на общую сумму взносов, то до подачи РСВ-1 за текущий период (в нашем примере — за 9 месяцев 2015 года) целесообразно сдать уточненный расчет за период, в котором была совершена ошибка (в нашем примере — за первое полугодие 2015 года). Подразделение ПФР заранее получит уточенный расчет с новыми (правильными) суммами и скорректирует информацию в своих базах. Этим страхователь обезопасит себя от возможных претензий со стороны сотрудников фонда при приеме и проверке текущей отчетности. При этом индивидуальные сведения (разделы 6 и подразделы 2.5.) в уточненный расчет включать не нужно. Ведь все корректировки по работникам бухгалтер сделает в составе текущего расчета с типом корректировки «корректирующая» или «отменяющая».

Уплата недоимки и пеней

Представление уточненного расчета освобождает от штрафа за неуплату взносов, если соблюдены условия, перечисленные в пункте 1 части 4 статьи 17 Закона № 212-ФЗ. Во-первых, уточнения должны быть представлены до момента, когда страхователь узнал о том, что контролеры из ПФР выявили занижение облагаемой базы, или о том, что они назначили выездную проверку. Во-вторых, еще до подачи «уточненки» страхователь должен заплатить недостающую сумму страховых взносов и соответствующие ей пени. Подлежащая уплате сумма пеней рассчитывается исходя из 1/300 ставки рефинансирования ЦБ РФ, действующей за каждый день просрочки (ч. 6 ст. 25 Закона № 212-ФЗ). Если этого не сделать, на организацию будет наложен штраф в размере 20% от суммы взносов, не уплаченных в срок (п. 1 ч. 4 ст. 17 , ч. 1 ст. 47 Закона № 212-ФЗ).

Таким образом, если страхователь выявил ошибку, которая привела к занижению суммы взносов к уплате, безопаснее сразу представить «уточненку» и доплатить взносы. Если же страхователь решит сделать перерасчет взносов в текущем отчетном периоде, то не исключено, что проверяющие из ПФР успеют выявить ошибки, доначислят взносы и привлекут его к ответственности за неуплату взносов. Заметим также, что контролеры не смогут предъявить страхователю какие-либо претензии за сам факт неподачи уточненного расчета, если все необходимые суммы будут уплачены.

До 15 мая 2014 года включительно надо сдать в Пенсионный фонд за I квартал текущего года. Форма расчета и порядок ее заполнения новые (утверждены постановлением Правления ПФР от16 января 2014г. №2п). Но они применяются только с этого года. Корректирующие сведения за прошлые периоды надо представлять по старым формам.

Главное отличие новой РСВ-1 от предыдущей: теперь это не только расчет по взносам, но и . То есть представлять в фонд надо один вид отчетности вместо двух. Но за опоздание возможно два штрафа (см. ниже). Рассмотрим все основные изменения.

Обратите внимание!

За опоздание сновой РСВ-1 возможно два штрафа

В Минтруде нас заверили, что за опоздание с единой новой пенсионной отчетностью теперь можно штрафовать лишь по одному основанию — за то, что вовремя не сдан расчет по взносам (минимум 1000 руб. по ст. 46 Федерального закона от24 июля 2009г. №212-ФЗ). В то же время в Пенсионном фонде считают иначе и настаивают на двух штрафах — ведь ответственность предусмотрена двумя разными законами. Штраф за опоздание с расчетом РСВ-1 прописан в Законе №212-ФЗ, а ответственность за несдачу сведений персонифицированного учета — в статье 17 Федерального закона от 1 апреля 1996 г. № 27-ФЗ.

Титульный лист

Основное изменение: больше не надо писать адрес регистрации, ОГРН и ОКАТО .

Титульный лист стал проще. На нем больше нет граф ОКАТО и ОГРН. Новый код ОКТМО также не пишут. Строки, в которых раньше отражали адрес регистрации, отсутствуют. Поэтому могут возникнуть сомнения: куда сдавать расчет? Отчитываться надо, как и раньше, по месту постановки на учет, то есть в отделение ПФР по юридическому адресу компании.

Обратите внимание! Титульный лист, разделы 1 и 2 обязаны сдавать все компании, даже если весь квартал не вели деятельность, выплаты и взносы не начисляли.

Но допустим, у организации есть обособленные подразделения с отдельным расчетным счетом, которые самостоятельно начисляют зарплату и иные выплаты. Такие подразделения надо ставить на учет в ПФР по их местонахождению. Они самостоятельно платят взносы и сдают расчеты РСВ-1 по своему месту учета (ч. 11 ст. 15 Федерального закона от24 июля 2009г. №212-ФЗ, далее — Закон №212-ФЗ). Данные о выплатах и взносах, начисленных этими подразделениями, не надо включать в расчет, который компания отправит по местонахождению головного офиса.

Раздел 1

Основное изменение: появились новые отдельные графы для взносов за 2010-2013 годы и за период с 2014 года .

Раздел 1 стал немного сложнее. Теперь в нем надо отдельно выделять пенсионные взносы, начисленные и уплаченные за 2010-2013 годы. Причем с разбивкой на страховую и накопительную части (это графы 4 и 5). А пенсионные взносы за периоды начиная с 2014 года надо показать в графе 3. Причина в том, что с начала текущего года пенсионные взносы надо перечислять одной платежкой — они все идут на страховую часть пенсии. В предыдущие же годы надо было распределять платежи между страховой и накопительной частями. Медицинские взносы, а также взносы в ПФР по дополнительным тарифам по-прежнему надо уплачивать разными платежками. Поэтому каждый из этих видов взносов показывают в отдельной графе раздела 1 (графы 6, 7 и 8).

Четыре вопроса о сдаче и оформлении новой РСВ-1

Когда сдавать РСВ-1 строго в электронном виде ?

Отчитываться через Интернет обязательно, если среднесписочная численность за прошлый год превышает 50 человек (ч. 10 ст. 15 Закона №212-ФЗ). Но чиновники планируют снизить этот показатель (подробности — в материале «В Минтруде рассказали, какизменятся взносы ипокаким тарифам их сейчас платить»).

Сколько сведений может быть в одном файле ?

Сведения по застрахованным людям можно сдавать максимум по 200 штук в одном файле. Если количество сотрудников, на которых заполнен раздел 6, превышает 200 человек, надо формировать новый файл. И визировать электронной подписью каждый файл.

Суммы уплаченных взносов в РСВ-1 надо округлять ?

Да, надо округлять по правилам арифметики. Из-за этого по строке 150 раздела 1 РСВ-1 бывает положительная разница менее 1 руб. Но требовать ее уплаты сотрудники фонда не вправе (письмо Минтруда России от14 февраля 2013г. №17-4/264).

Можно ли в РСВ-1 показатели отражать с минусом ?

Можно, но только в разделе 1 по строкам 100, 111-120, 140-150. В них пишут начисленные и уплаченные взносы (письмо ПФР от11 октября 2012г. №30-21/14846). Данное письмо посвящено старой форме расчета, но применимо и к новой.

Подраздел 2.1

Основное изменение: стало меньше строк, поскольку больше не надо делить выплаты по возрасту работников .

В подразделе 2.1 есть строки, где приводят данные по расчету взносов на обязательное пенсионное страхование. Раньше в этом блоке все выплаты надо было указывать с разбивкой по возрасту работников: сначала приводили выплаты сотрудникам 1966 года рождения и старше, далее — работникам 1967 года рождения и моложе. Теперь такой разбивки нет.

Суммы взносов также надо было делить на страховую и накопительную части пенсии. Сейчас строки для указания взносов на накопительную часть отсутствуют. Пенсионные взносы пишут общей суммой, поскольку они целиком идут на страховую часть пенсии. Блок про медицинские взносы не изменился. Ведь тариф взносов и раньше не зависел от возраста и статуса (иностранец или нет). Здесь все так же 6 строк.

Пример 1 . Как заполнять подраздел 2.1

ООО «Радуга» применяет базовые тарифы по страховым взносам. В компании трудятся десять сотрудников. Из них два человека — временно пребывающие в России иностранцы, с которыми заключены бессрочные трудовые договоры. Данные обо всех вознаграждениях, начисленных работникам в I квартале 2014 года, представлены в таблице ниже.

Сведения о доходах работников ООО «Радуга» в I квартале 2014 года

|

Выплаты |

Всего (руб.) |

Зарплата, премии (руб.) |

Больничные (руб.) |

Матпомощь работникам (руб.) |

|

|

не превышающая 4000 руб. на каждого |

свыше 4000 руб. на каждого |

||||

|

Начислено сотрудникам, всего, в том числе: |

|||||

|

за январь |

|||||

|

за февраль |

|||||

|

за март |

|||||

|

В том числе временно пребывающим иностранцам: |

|||||

|

за январь |

|||||

|

за февраль |

|||||

|

за март |

|||||

Расчет взносов в ПФР . Все выплаты персоналу, кроме больничных и льготной матпомощи, подпадают под пенсионные взносы. Следовательно, база для расчета взносов составила 603 000 руб. (617 000 - 6000 - 8000), в том числе:

- 197 000 руб. (203 000 - 6000) — в январе;

- 206 000 руб. (210 000 - 4000) — в феврале;

- 200 000 руб. (204 000 - 4000) — в марте.

Страховые взносы в ПФР за I квартал 2014 года — 132 660 руб. (603 000 руб. × 22%), в том числе:

- 43 340 руб. (197 000 руб. × 22%) — в январе;

- 45 320 руб. (206 000 руб. × 22%) — в феврале;

- 44 000 руб. (200 000 руб. × 22%) — в марте.

Предельная база в 624 000 руб. ни по одному из сотрудников превышена не была.

Расчет взносов в ФФОМС . Выплаты в пользу временно пребывающих иностранцев, больничные и матпомощь, не превышающая 4000 руб. в год на каждого сотрудника, не облагаются взносами в медстрах. Эти суммы за I квартал 2014 года составили:

- 36 000 руб. (30 000 + 6000) — в январе;

- 34 000 руб. (30 000 + 4000) — в феврале;

- 34 000 руб. (30 000 + 4000) — в марте.

Таким образом, база для расчета взносов в медстрах за I квартал 2014 года составила 513 000 руб. (617 000 - 36 000 - 34 000 - 34 000), в том числе:

- 167 000 руб. (203 000 - 36 000) — в январе;

- 176 000 руб. (210 000 - 34 000) — в феврале;

- 170 000 руб. (204 000 - 34 000) — в марте.

Страховые взносы в ФФОМС за I квартал 2014 года — 26 163 руб. (513 000 руб. × 5,1%), в том числе:

- 8517 руб. (167 000 руб. × 5,1%) — в январе;

- 8976 руб. (176 000 руб. × 5,1%) — в феврале;

- 8670 руб. (170 000 руб. × 5,1%) — в марте.

Так как компания применяет общий режим налогообложения, перед табличной частью подраздела 2.1 бухгалтер проставит код тарифа 01. Образец заполненного подраздела 2.1 смотрите ниже.

Подразделы 2.2 и 2.3

Основное изменение: стало меньше строк, поскольку больше не нужно отражать вычеты по авторским и иным аналогичным договорам .

Если в компании сотрудники работают во вредных или опасных условиях труда и имеют право на досрочную пенсию, надо платить пенсионные взносы по дополнительным тарифам (ст. 58.3 Закона №212-ФЗ). Речь идет о работниках, поименованных в списках №1 и №2, утвержденных постановлением Кабинета Министров СССР от26 января 1991г. №10.

Дополнительный тариф взносов с доходов персонала из списка № 1 составляет 6 процентов. Отразить расчет взносов надо в подразделе 2.2. С выплат работникам из списка №2 тариф — 4 процента. Если компания платит взносы по такому дополнительному тарифу, заполняют подраздел 2.3. Эти подразделы остались такими же, как в прошлом году. Есть только одна небольшая техническая поправка. В подразделах 2.2 и 2.3 больше нет строк, посвященных вычетам по авторским и иным аналогичным договорам (ч. 7 ст. 8 Закона №212-ФЗ). Эти суммы надо приводить теперь только в подразделе 2.1 — там, где приводят расчет по основным, а не дополнительным тарифам.

Подраздел 2.4

Основное изменение: подраздел новый, его заполняют, если есть результаты спецоценки .

В расчете РСВ-1 появился подраздел 2.4, он предназначен для отчетности по дополнительным взносам (ч. 2.1 ст. 58.3 Закона №212-ФЗ). Его не нужно заполнять, только если по итогам спецоценки установлен допустимый или оптимальный класс. В данном случае дополнительный тариф будет равен нулю.

Новый подраздел 2.4 заполнить несложно. Сперва в шапке укажите код основания: 1 — если вы приводите данные по работникам из списка №1, либо 2 — если по сотрудникам из списка №2. Возможно, в компании трудятся люди из обоих списков вредных профессий. Тогда заполните два подраздела 2.4.

Далее отметьте, на основании чего вы заполняете подраздел. Это могут быть результаты аттестации или специальной оценки (как вариант, и то и другое). Достаточно поставить символ «Х» в соответствующей графе. После этого переходите к таблице. Она включает в себя до пяти блоков — в зависимости от класса условий труда.

Обратите внимание! Результаты аттестации можно применять до самого окончания срока их действия. Но не дольше чем до 31 декабря 2018 года.

Данные о результатах спецоценки (аттестации) приводить в расчете РСВ-1 не нужно — для этого просто не предусмотрено места. Однако на камеральной проверке сотрудники ПФР могут запросить у компании отчет о проведенной спецоценке (аттестации). При этом результаты аттестации можно применять и после введения специальной оценки труда, до самого окончания срока их действия. Но не дольше чем до 31 декабря 2018 года. И только при определении тарифов для вредного или опасного класса условий труда (п. 5 ст. 15 Федерального закона от28 декабря 2013г. №421-ФЗ).

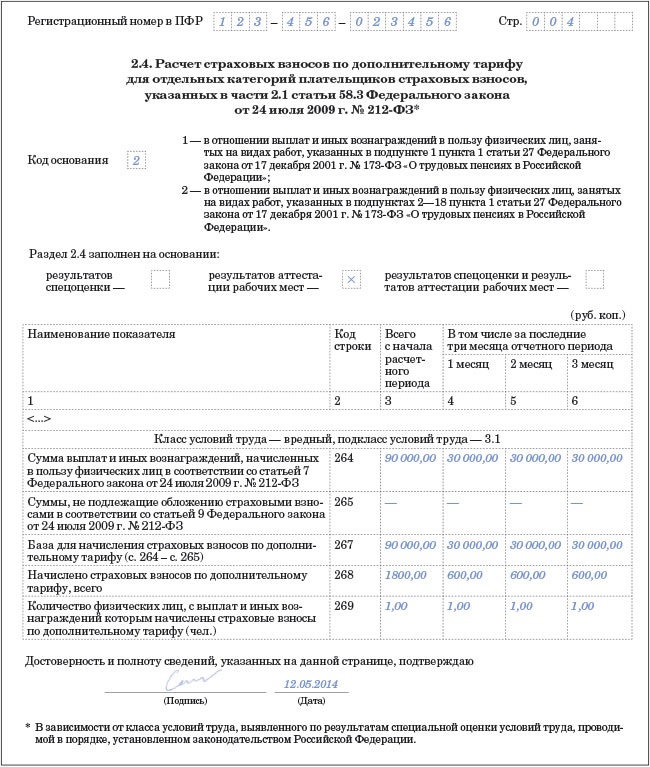

Пример 2 . Как заполнять подраздел 2.4

ООО «Радуга» применяет базовые тарифы по страховым взносам. За январь—март 2014 года топограф Н. Н. Писарев заработал 90 000 руб. (по 30 000 руб. ежемесячно). Писарев может рассчитывать на досрочную пенсию. При этом по итогам аттестации рабочих мест, проведенной в апреле 2012 года, для рабочего места данного сотрудника установлен вредный класс условий труда, подкласс 3.1. На выплаты этому сотруднику нужно начислять допвзносы по тарифу 2 процента.

В течение I квартала 2014 года, кроме зарплаты, иных выплат Писарев не получал. Иных сотрудников, имеющих право на досрочную пенсию, в организации нет.

Бухгалтер компании заполнил подраздел 2.4 расчета РСВ-1 так, как показано ниже.

Вы можете перепроверить свой дополнительный тариф с помощью схемы, представленой ниже. Мы составили ее на основе памяток, которыми пользуются сами сотрудники фонда на местах.

Проверьте свой дополнительный тариф по взносам в ПФР

Раздел 3

Основное изменение: больше нет таблицы по работникам-инвалидам .

Больше не нужно заполнять подраздел 3.1 по работникам-инвалидам. По выплатам таким сотрудникам и взносам с этих выплат отныне надо составлять только отдельный подраздел 2.1 с кодом тарифа 03.

Напомним, что пониженный тариф с выплат инвалидам в текущем году такой же, как и в предыдущем: в ПФР — 21 процент, ФФОМС — 3,7 процента, ФСС России — 2,4 процента. При этом учтите, что начислять взносы по льготному тарифу нужно только на выплаты в пределах 624 000 руб. в год на одного человека. 10 процентов в ПФР со сверхнормативных сумм платить не нужно (ч. 4, 5 ст. 8, ст. 58 Закона № 212-ФЗ).

Раньше, заполняя форму РСВ- 1 ПФР, некоторые бухгалтеры сталкивались с такой проблемой. В подразделе 3.1 надо было указать срок действия справки об инвалидности. И было не ясно, что делать, если сотрудник предъявил бессрочную справку. Теперь же эта проблема решена.

Обратите внимание! Хотя в новой РСВ-1 и не надо писать реквизиты справок об инвалидности, сотрудники ПФР могут запросить такие документы в ходе проверки.

В новой форме расчета сведения о справках по инвалидам приводить не требуется. Но данные документы все равно должны быть в компании — сотрудники ПФР могут запросить их во время проверки. И если справок не будет, в фонде решат, что пониженный тариф компания применяла незаконно. Значит, организации придется пересчитать и доплатить взносы, а также отдельной платежкой перечислить пени.

Раздел 6 и подраздел 2.5

Основное изменение: теперь здесь надо отражать сведения персонифицированного учета .

Сведения о выплатах по каждому сотруднику покажите в разделе 6. Его заполняют только на тех людей, в пользу которых в отчетном периоде были начислены выплаты (п. 33 Порядка, утвержденного постановлением Правления ПФР от16 января 2014г. №2п). Если, к примеру, в течение всего квартала сотрудник был в отпуске за свой счет, заполнять на него раздел 6 не надо.

Всего в разделе 6 восемь подразделов: сведения о застрахованном лице, отчетный период, тип корректировки сведений и пр. По сути, они заменили три формы старых сведений персонифицированного учета (формы СЗВ-6-4, АДВ-6-5 и АДВ-6-2).

Будьте внимательны: на каждого застрахованного человека заполняйте отдельный раздел 6. При этом сведения на всех работников обязательно сгруппировать в пачки, но не более 200 в каждой. По старым правилам надо было формировать описи к пачкам. Теперь этого делать не нужно. Взамен описей сведения из пачек отражают в новом подразделе 2.5.1 формы РСВ-1. В нем укажите базу, взносы и другую информацию по работникам.

Еще одно важное изменение: теперь в сведениях персонифицированного учета (в разделе 6 формы РСВ-1) не надо писать данные об уплаченных взносах. Это логично, так как эта информация есть в разделе 1 расчета РСВ-1.

Обратите внимание! Начисленные взносы в подразделе 2.5.1 чиновники ПФР будут сравнивать с показателем в строке 205 подраздела 2.1. Суммы должны совпадать.

Одновременно с этим отпал еще один вопрос. Предположим, человек уволился и компания погашает долги по взносам с данного человека. Раньше надо было сдавать сведения персонифицированного учета по таким уволенным. Теперь этого не требуется. Ведь все данные об уплаченных взносах за прошлые периоды компания отражает в разделе 1 расчета РСВ-1. Соответственно, дублировать данные не нужно.

Итоговую сумму начисленных взносов из подраздела 2.5.1 специалисты ПФР будут сравнивать с показателем в строке 205 подраздела 2.1. В этой строке указывают данные о начисленных взносах в пределах лимита (сейчас он составляет 624 000 руб.). Показатели должны совпадать.

Обратите внимание!

1. Новая форма РСВ-1 включает в себя как сам расчет по взносам, так и сведения персучета.

2. В разделе 1 новой формы РСВ-1 надо выделять пенсионные взносы за 2010-2013 годы и за периоды начиная с 2014 года.

3. Надо заполнять новую таблицу 2.4, если тарифы дополнительных взносов зависят от результатов спецоценки или аттестации рабочих мест.

4. В разделе 3 больше не нужно заполнять таблицу по выплатам инвалидам.