Заполнение расчета по страховым взносам с больничными. Расчет по страховым взносам: сложности заполнения

63581

- Темы:

- Страховые взносы с 2017 года

С 2017 года все бухгалтеры сдают новый сложный отчет по страховым взносам. В нем 24 листа, поэтому мы подробно расписали, как заполнять каждый лист в расчете по страховым взносам за 3 квартал 2017 года и разработали сервис для построчного заполнения. Образец заполнения расчета по страховым взносам за 3 квартал 2017 года в статье, используйте его как наглядный пример.

Чем РСВ за 9 месяцев отличается от расчета полугодие - 3 отличия

Отличие 1. Раздел 3 заполняйте за квартал

Персонифицированные сведения - это единственный раздел расчета, который заполняют за последний квартал. Данные II квартала в нем приводить не нужно. Но в подразделе 3.1 укажите код полугодия - 33. В разделе 3 вы показываете пенсионные взносы по каждому сотруднику. В подразделе 3.2.1 приведите выплаты и взносы за июль, август и сентябрь, а также в целом за квартал.

Отличие 2. Выплаты и взносы за полугодие должны сойтись с квартальными

Расчет по взносам за I квартал инспекторы сравнивали только внутри отчета. Показатели РСВ за 9 месяцев сравнят также с расчетом за I и II кварталы. Это добавит контрольных соотношений, их будет на 46 больше.

Отличие 3. Показатели численности сотрудников в отчете за полугодие не складывайте с квартальными цифрами

Налоговики не суммируют показатели застрахованных лиц и физлиц, с выплат которым вы начислили взносы. Инспекторы проверят другое контрольное соотношение. Численность физлиц с начала расчетного периода должна быть больше или равна показателю за любой месяц с начала года. Показатель, рассчитанный с начала года, не может быть меньше цифры за месяц.

Состав расчета по страховым взносам за 3 квартал 2017 года

Новый расчет по страховым взносам за 3 квартал 2017 года включает в себя титульный лист и три раздела, в первом и втором разделах есть приложения. Есть также отдельный лист для физ. лиц, не являющихся ИП.

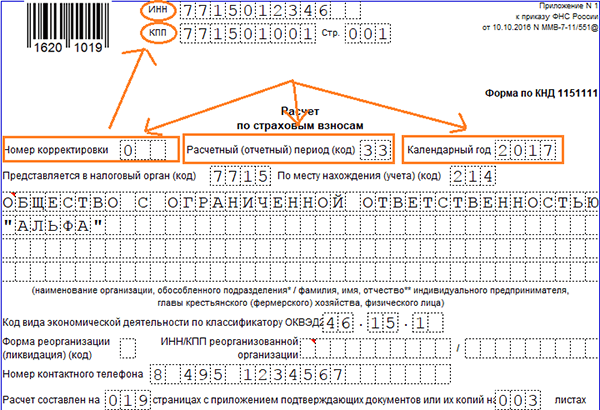

Титульный лист расчета по страховым взносам за 3 квартал 2017 года

При заполнении титульного листа надо соблюдать определенные правила (раздел 3 Порядка). В поле ИНН и КПП надо вносить данные из свидетельства о постановке на учет. Это относится ко всем российским компаниям.

Поле «Номер корректировки» заполняется так: для первичного расчета укажите 0 («0--»), в уточненных расчетах надо указывать порядковый номер уточнения по возрастанию – 1, 2 и т.д. («1--»).

При заполнении поля «Расчетный (отчетный) период (код)» понадобятся специальные коды, они есть в Приложении № 3 к данному Порядку.

Обращаем внимание, что при заполнении поля «Код вида экономической деятельности по классификатору ОКВЭД2» нужно использовать новый общероссийский классификатор видов экономической деятельности , утвержденный Приказом Росстандарта от 31.01.14 № 14-ст.

В случае реорганизации или ликвидации компании в расчете надо заполнить соответствующие поля. Для поля «Форма реорганизации (ликвидации) (код)» есть коды в Приложении № 2 к Порядку.

А поле «ИНН/КПП реорганизованной организации» заполняют в соответствии с общими правилами (на основании свидетельства о регистрации компании).

Расчет по страховым взносам за 3 квартал 2017 года (пример титульного листа)

Сервис для заполнения расчета за 3 квартал 2017 года

Новый расчет по страховым взносам должен сойтись по 316 показателям. Если будут несовпадения, расчет считается несданным. Чтобы Ваш отчет был идеальным, журнал «Российский налоговый курьер» разработал Сервис протестирован представителями ФНС - смело применяйте в работе.

В разделе 1 отражаются сводные данные об обязательствах плательщика страховых взносов, включающие суммы страховых взносов, подлежащих уплате в бюджет (п. 5.1 раздела 5 Порядка).

- В строке 010 надо отразить код ОКТМО в соответствии с классификатором, утвержденным Приказом Росстандарта от 14.06.13 № 159-ст. В строке 020 - КБК, на который будет зачислен страховой взнос, в строке 030 - сумму взноса на обязательное пенсионное страхование. (п. 5.2 – 5.4 Порядка).

- Строки 031 – 033 предназначены для отражения взносов, подлежащих уплате за последние три месяца. Для расчета за 3 квартал 2017 года – это июль, август и сентябрь 2017 года.

Аналогичным образом заполняется следующий подраздел в отношении страховых взносов на обязательное медицинское страхование. По строке 040 укажите КБК для перечисления взносов, по строке 050 - общую сумму взносов за отчетный период, в строках 051 – 053 - сумму вносов за последние три месяца.

Поле «Код бюджетной классификации» в нашем образце не заполнено, поскольку чиновники еще не утвердили новые КБК для уплаты страховых взносов в 2017 году.

Данные о страховых взносах на пенсионное обеспечение по дополнительным тарифам вносятся в строки 060 (КБК), 070 (общая сумма взносов за отчетный период) и 071 – 073 - суммы взносов за последние три месяца (п. 5.10 – 5.12 прядка).

В отдельном подразделе раздела 1 отражаются страховые взносы на дополнительное социальное обеспечение (строки 080, 090 и 091 – 093).

Посмотрите образец заполнения раздела 1 единого расчета по страховым взносам за 3 квартал 2017 года.

Взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) отражаются в строках 100 (КБК), 110 (общая сумма страховых взносов за отчетный период) и 111 – 113 (суммы за последние три месяца).

Если имело место превышение расходов на выплату страхового обеспечения над исчисленными страховыми взносами по ВНиМ, заполните строки 120 и 121 – 123.

В составе раздела 1 есть следующие приложения:

- приложение № 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование»;

- приложение № 2 «Расчет сумм страховых взносов на обязательное социальное страхование на ВНиМ»;

- приложение № 3 «Расходы по обязательному социальному страхованию на ВНиМ»;

- приложение № 4 «Выплаты, произведенные за счет средств, финансируемых из федерального бюджета»;

- приложение № 5 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, осуществляющими деятельность в области информационных технологий» (подп. 3 п. 1 ст. 427 НК РФ);

- приложение № 6 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, применяющими УСН» (подп. 5 п. 1 ст. 427 НК РФ);

- приложение № 7 «Расчет соответствия условиям применения пониженного тарифа страховых взносов некоммерческими организациями, применяющими УСН в области соц. обслуживания, здравоохранения, науки, культуры и искусства» (подп. 7 п. 1 ст. 427 НК РФ);

- приложение № 8 «Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, являющимися ИП и применяющими патент» (подп. 9 п. 1 ст. 427 НК РФ);

- приложение № 9 «Сведения, необходимые для применения тарифа страховых взносов на ВНиМ в отношении выплат в пользу иностранных граждан и временно пребывающих в РФ лиц без гражданства» (абз. 2 подп. 2 п. 2 ст. 425 НК РФ);

- приложение № 10 «Сведения о страховых взносах с сумм денежного содержания прокуроров, следователей и судей (включая мировых), получаемого ими при обучении в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения» (подп. 1 п. 3 ст. 422 НК РФ).

Подразделы 1.1 и 1.2 приложения № 1 являются обязательными для представления всеми компаниями, производящими выплаты в пользу физ. лиц, рассмотрим подробнее, как их заполнить (п. 2.4 Порядка).

В подраздел 1.1 вносятся суммы страховых взносов на обязательное пенсионное страхование. Для этого в строке 010 показывают количество застрахованных лиц с начала отчетного периода, а также за последние три месяца.

- По строке 020 отражается количество физических лиц, с выплат и иных вознаграждений которым исчислены страховые взносы в соответствии с тарифом, применяемым при заполнении данного подраздела. За весь отчетный период и отдельно за последние три месяца.

- В строке 021 покажите количество физ. лиц из строки 020, выплаты в пользу которых, превысили предельную величину страховой базы (лимиты) по обязательному пенсионному страхованию (лимиты утв. Постановлением Правительства РФ от 26.11.15 № 1265).

- По строке 050 отражается база для начисления взносов на пенсионное страхование (п. 1 ст. 421 НК РФ). В строке 051 также отражается база для начисления взносов на пенсионное страхование (п. 1 ст. 421 НК РФ), но уже в размерах, превышающих для каждого застрахованного лица предельные лимиты.

- По строке 060 покажите сумму начисленных взносов с базы для исчисления пенсионных взносов (отдельно за последние три месяца). В строке 061 - сумму начисленных взносов с пенсионной базы в размерах, не превышающих для каждого застрахованного лица предельные лимиты.

- По строке 062 укажите сумму начисленных взносов с пенсионной базы в размерах, превышающих для каждого застрахованного лица предельные лимиты.

Подраздел 1.2 приложения № 1 к разделу 1 содержит сведения о страховых взносах на обязательное медицинское страхование. Заполняется он аналогично подразделу 1.1. В строке 010 отражается количество застрахованных лиц с начала отчетного периода, а также за последние три месяца.

- По строке 020 покажите количество физических лиц, с выплат и иных вознаграждений которым исчислены страховые взносы в соответствии с тарифом, применяемым при заполнении данного подраздела. Здесь также нужно указать количество за весь отчетный период и отдельно за последние три месяца.

- В строке 030 отражаются суммы выплат (вознаграждений), перечисленные в пунктах 1 и 2 статьи 420 НК РФ, за весь период и отдельно за последние три месяца отчетного периода.

- В строке 040 отражаются суммы выплат, не подлежащие обложению страховыми взносами (ст. 422 НК РФ), а также суммы подтвержденных расходов, связанных с получением доходов по договорам авторского заказа и т.п. (п. 8 ст. 421 НК РФ), либо неподтвержденных расходов (п. 9 ст. 421 НК РФ).

- По строке 050 отражается база для начисления страховых взносов на обязательное медицинское страхование, рассчитанная в соответствии с пунктами 1 и 2 статьи 421 НК РФ. В строке 060 отражаются суммы начисленных страховых взносов на обязательное медицинское страхование.

- Отдельно покажите в строке 060 общую сумму взносов за отчетный период, общую сумму взносов за три последних месяца отчетного периода, а также отдельно сумму взносов по каждому из трех последних месяцев отчетного периода.

Приложение № 2 к разделу 1 расчета по страховым взносам за 3 квартал 2017 года

В приложении 2 надо указать суммы страховых взносов на обязательное социальное страхование по ВНиМ. Прежде всего, надо определить, по какой системе выплачиваются страховые суммы. Для этого в поле «001» надо указать признак 1 или 2.

Признак 1 указывается, если ФСС напрямую выплачивает застрахованному лицу суммы страхового обеспечения по ВНиМ. А признак 2 - если выплата производится путем зачета страховых выплат.

- По строке 010 укажите количество застрахованных лиц по системе обязательного социального страхования на ВНиМ. Тут надо указать общее количество за отчетный период, общее количество за три последних месяца, а также отдельно по каждому из трех последних месяцев отчетного периода (п. 11.3 Порядка).

- В строке 020 укажите выплаты, прописанные в пунктах 1 и 2 статьи 420 НК РФ. Суммы надо указать нарастающим итогом с начала отчетного периода, отдельно за последние три месяца, а также за каждый из трех последних месяцев.

- По строке 030 отразите суммы выплат и иных вознаграждений, которые не облагаются страховыми взносами на ВНиМ (ст. 422 НК РФ). Также отразите здесь фактически произведенные и подтвержденные документами расходы, связанные с доходами по договорам авторского заказа и подобным договорам (п. 8 ст. 421 НК РФ).

- Если расходы не подтверждены документально, их можно включить в расчет, но только в сумме, не превышающей размер, установленный пунктом 9 статьи 421 НК РФ. В строке 040 покажите выплаты, облагаемые взносами на ВНиМ, в размерах, превышающих предельные лимиты на каждого застрахованного лица.

- По строке 050 отражается страховая база по взносам на ВНиМ, правила по ее расчету прописаны в пункте 1 статьи 421 НК РФ. В строке 051 отражается страховая база по ВНиМ в отношении выплат, производимых аптечными организациями и ИП, имеющими фарм. лицензию, производящих выплаты лицам, имеющим право заниматься фарм. деятельностью.

- По строке 052 отражается база для начисления взносов на ВНиМ по выплатам, производимым в пользу членов экипажей судов, зарегистрированных в Российском международном реестре судов (за исключением судов, используемых для хранения и перевалки нефти, нефтепродуктов в морских портах РФ).

- По строке 053 - страховая база по выплатам, производимым в пользу физ. лиц предпринимателями, применяющими патент. А по строке 054 - страховая база по выплатам в пользу иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации (кроме лиц, являющихся гражданами государств-членов Евразийского экономического союза).

- В строке 060 покажите сумму начисленных страховых взносов на ВНиМ (отдельно с начала отчетного периода, за три последних месяца, а также по каждому месяцу). В строке 070 - сумму расходов на выплату страхового обеспечения на ВНиМ.

- В строке 080 - суммы возмещенных расходов плательщика по выплатам страхового обеспечения на ВНиМ. По строке 090 укажите сумму страховых взносов на ВНиМ, подлежащую уплате в бюджет. Остальные приложения заполняются при наличии соответствующих операций, выплат, применении соответствующих тарифов, ведении определенной деятельности.

Как заполнить Раздел 2

Раздел 2 заполняют плательщики страховых взносов глав крестьянских (фермерских) хозяйств.

В составе раздела 2 только одно приложение - Приложение № 1, в котором приводится расчет сумм страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства.

![]()

Раздел 3 расчета по страховым взносам за 3 квартал 2017 года

Про раздел № 3, где страхователи указывают персонифицированные сведения о застрахованных лицах, мы упоминали. В составе этого раздела дополнительных приложений нет.

Этот раздел заполняется на всех застрахованных лиц за последние три месяца отчетного периода, включая тех лиц, в пользу которых выплачивались вознаграждения по трудовым и гражданско-правовым договорам (п. 22.1 Порядка).

Номер корректировки (строка 010) заполняется следующим образом: при первичном представлении расчета указывается 0, при представлении уточненных расчетов - номер корректировки по возрастанию - 1, 2 и т.д. Поле 020 заполняется в соответствии с кодами из Приложения № 3 к Порядку. Оно должно соответствовать значению поля «Расчетный (отчетный период (код))» титульного листа расчета.

- В поле 040 укажите порядковый номер сведений (например, 1), а в поле 050 - дату представления сведений. Подраздел 3.1 включает в себя данные о застрахованном лице, его ИНН (поле 060), СНИЛС (поле 070), ФИО (строка 080) и т.д.

- В поле 130 укажите цифровой код пола: 1 – если лицо мужского пола, 2 – если женского. Эта информация есть в ОК 018-2014 – общероссийском классификаторе информации о населении (утв. Приказом Росстандарта от 12.12.14 № 2019-ст).

- В строке 140 укажите код вида документа, удостоверяющего личность физ. лица. Возьмите его из приложения № 6 к Порядку.

|

Код вида документа |

Наименование документа, удостоверяющего личность |

|---|---|

|

Паспорт гражданина Российской Федерации |

|

|

Свидетельство о рождении |

|

|

Военный билет |

|

|

Временное удостоверение, выданное взамен военного билета |

|

|

Паспорт иностранного гражданина |

|

|

Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории Российской Федерации по существу |

|

|

Вид на жительство в Российской Федерации |

|

|

Удостоверение беженца |

|

|

Временное удостоверение личности гражданина Российской Федерации |

|

|

Разрешение на временное проживание в Российской Федерации |

|

|

Свидетельство о предоставлении временного убежища на территории Российской Федерации |

|

|

Свидетельство о рождении, выданное уполномоченным органом иностранного государства |

|

|

Удостоверение личности военнослужащего Российской Федерации |

|

|

Иные документы |

В строке 150 укажите реквизиты документа из строки 140. Обращаем внимание, что знак «№» не ставится, а серия и номер документа отделяются пробелом. В строках 160 – 180 указывается признак физ. лица в системе обязательного пенсионного, медицинского и социального страхования:

- поставьте признак «1», если оно является застрахованным лицом;

- поставьте признак «2», если оно не является застрахованным лицом.

В подразделе 3.2 указывается сумма выплат (вознаграждений), начисленных в пользу физ. лица, а также сумма начисленных страховых взносов на обязательное пенсионное страхование.

Если выплаты облагались по разным тарифам, в подразделе 3.2 нужно заполнить необходимое число строк расчета (п. 22.21 Порядка). Взносы, начисленные в соответствии со статьей 428 НК РФ, при заполнении подраздела 3.2.1 не учитываются, для этого есть специальный подраздел 3.2.2.

Заполняем подраздел 3.2.1

В графах 190 укажите порядковый номер месяца в календарном году – 01, 02 или 03 и так по каждому из трех последних месяцев отчетного периода. В графах 200 укажите код застрахованного лица. Возьмите его из приложения № 8 к Порядку.

Например, код НР означает лиц, на которых распространяется обязательное пенсионное страхование, включая лиц, занятых на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страховые взносы.

В графах 210 отражаются суммы выплат (вознаграждений), начисленные за первый, второй и третий месяцы из последних трех месяцев отчетного периода (п. 22.26 Порядка). В графах 220 указывается база для начисления страховых взносов, размер которой не превышает предельные лимиты для каждого застрахованного лица.

В графах 230 покажите сумму выплат по гражданско-правовым договорам (за каждый из трех последних месяцев отчетного периода). В графах 240 отражается сумма страховых взносах, начисленная в пользу физ. лица в размерах, не превышающих для каждого застрахованного лица предельные лимиты.

Заполняем подраздел 3.2.2

В этом подразделе учитываются суммы выплат, начисленные в пользу физ. лиц, а также начисленные на них суммы взносов в порядке статьи 428 НК РФ (п. 22.31 Порядка). Заполнение подраздела 3.2.2 производится в аналогичном порядке, в котором заполнялся подраздел 3.2.1.

В графах 260 указывается порядковый номер месяца (01, 02, 03 и т.д.), в графах 270 - код тарифа, применяемого к выплатам, облагаемым пенсионными страховыми взносами по дополнительным тарифам (ст. 428 НК РФ). Коды возьмите в приложении № 5 к Порядку.

|

Код тарифа |

Наименование плательщиков, применяющих тариф |

|---|---|

|

Плательщики страховых взносов, находящиеся на общей системе налогообложения и применяющие основной тариф страховых взносов |

|

|

Плательщики страховых взносов, находящиеся на упрощенной системе налогообложения и применяющие основной тариф страховых взносов |

|

|

Плательщики страховых взносов, уплачивающие единый налог на вмененный доход для отдельных видов деятельности и применяющие основной тариф страховых взносов |

|

|

Плательщики страховых взносов - хозяйственные общества и хозяйственные партнерства, деятельность которых заключается в практическом применении (внедрении) результатов интеллектуальной деятельности (программ для электронных вычислительных машин, баз данных, изобретений, полезных моделей, промышленных образцов, селекционных достижений, топологий интегральных микросхем, секретов производства (ноу-хау), исключительные права на которые принадлежат учредителям (участникам) (в том числе совместно с другими лицами) таких хозяйственных обществ, участникам таких хозяйственных партнерств - бюджетным научным учреждениям и автономным научным учреждениям либо образовательным организациям высшего образования, являющимся бюджетными учреждениями, автономными учреждениями |

|

|

Плательщики страховых взносов, осуществляющие технико-внедренческую деятельность в особых экономических зонах и производящие выплаты физическим лицам, работающим в таких зонах (плюс туристско-рекреационная деятельность) |

|

|

Плательщики страховых взносов, осуществляющие деятельность в области информационных технологий (за исключением организаций, относящихся к коду 05) |

|

|

Плательщики страховых взносов, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов, за исполнение трудовых обязанностей члена экипажа судна |

|

|

Плательщики страховых взносов, применяющие упрощенную систему налогообложения, и основной вид экономической деятельности, которых указан в подпункте 5 пункта 1 статьи 427 Кодекса |

|

|

Плательщики страховых взносов, уплачивающие единый налог на вмененный доход для отдельных видов деятельности и имеющие лицензию на фармацевтическую деятельность - в отношении выплат и вознаграждений в пользу лиц, занятых в этой деятельности |

|

|

Плательщики страховых взносов - некоммерческие организации (за исключением государственных (муниципальных) учреждений), применяющие упрощенную систему налогообложения и осуществляющие в соответствии с учредительными документами деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального) |

|

|

Плательщики страховых взносов - благотворительные организации, зарегистрированные в установленном законодательством Российской Федерации порядке и применяющие упрощенную систему налогообложения |

|

|

Плательщики страховых взносов - ИП, применяющие патентную систему налогообложения в отношении выплат и вознаграждений, начисленных в пользу физических лиц, занятых в виде экономической деятельности, указанном в патенте, за исключением индивидуальных предпринимателей, осуществляющих виды предпринимательской деятельности, указанные в подпунктах 19, 45 - 47 пункта 2 статьи 346.43 Налогового кодекса Российской Федерации |

|

|

Плательщики страховых взносов, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов (Сколково) |

|

|

Плательщики страховых взносов, получившие статус участника свободной экономической зоны (Крым, Севастополь) |

|

|

Плательщики страховых взносов, получившие статус резидента территории опережающего социально-экономического развития |

|

|

Плательщики страховых взносов, получившие статус резидента свободного порта Владивосток |

|

|

Плательщики страховых взносов, уплачивающие страховые взносы по дополнительным тарифам, установленных пунктом 1 статьи 428 Кодекса |

|

|

Плательщики страховых взносов, уплачивающие страховые взносы по дополнительным тарифам, установленных пунктом 2 статьи 428 Кодекса |

|

|

Плательщики страховых взносов, уплачивающие страховые взносы по дополнительным тарифам, установленных пунктом 3 статьи 428 Кодекса при установлении класса условий труда - опасный, подкласса условий труда - 4 |

|

|

Плательщики страховых взносов, уплачивающие страховые взносы по дополнительным тарифам, установленных пунктом 3 статьи 428 Кодекса при установлении класса условий труда - вредный, подкласса условий труда - 3.4 |

|

|

Плательщики страховых взносов, уплачивающие страховые взносы по дополнительным тарифам, установленных пунктом 3 статьи 428 Кодекса при установлении класса условий труда - вредный, подкласса условий труда - 3.3 |

|

|

Плательщики страховых взносов, уплачивающие страховые взносы по дополнительным тарифам, установленных пунктом 3 статьи 428 Кодекса при установлении класса условий труда - вредный, подкласса условий труда - 3.2 |

|

|

Плательщики страховых взносов, уплачивающие страховые взносы по дополнительным тарифам, установленных пунктом 3 статьи 428 Кодекса при установлении класса условий труда - вредный, подкласса условий труда - 3.1 |

|

|

Плательщики страховых взносов, уплачивающие страховые взносы на дополнительное социальное обеспечение, указанные в пункте 1 статьи 429 Кодекса |

|

|

Плательщики страховых взносов, уплачивающие страховые взносы на дополнительное социальное обеспечение, указанные в пункте 2 статьи 429 Кодекса |

В графах 280 указывается сумма выплат, облагаемых страховыми пенсионными взносами по тарифам, прописанным в статье 428 НК РФ. Отдельно в графах 290 укажите сумму выплат, облагаемых дополнительными тарифами из статьи 428 НК РФ.

В строке 300 надо указать общую сумму выплат, на которые начислены пенсионные взносы по дополнительным тарифам за три последних месяца отчетного периода. А также сумму взносов по дополнительным тарифам, начисленную за последние три месяца отчетного периода.

Напоминаем, что титульный лист, а также Раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1 и раздел 3 представляют все страхователи (п. 2.4 Порядка).

Расчет по страховым взносам за 3 квартал 2017 года: пример заполнения

Предлагаем вам более детально ознакомится с единым расчетом по страховым взносам за 3 квартал 2017 года, ниже есть готовый образец. Напоминаем, что в каждом поле надо указать только один показатель (п. 2.8 Порядка).

Для того чтобы указать в поле дату или десятичную дробь надо соблюдать определенные правила. Так, для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе – дробной части десятичной дроби (п. 2.9 Порядка).

Начать нумеровать страницы расчета нужно с титульного листа (сквозная нумерация), для этого у каждой страницы есть специальное поле вверху, справа от поля «КПП» (п. 2.10 Порядка).

Обратите внимание на поле «Код по ОКТМО», оно имеет 11 знаков, и если код состоит из 8,то в оставшихся свободных знаках справа поставьте прочерк, как это показано на рисунке.

Как исправить ошибки в расчете

При обнаружении ошибок в поданном расчете, плательщик страховых взносов действует следующим образом. В зависимости от того, приводят ли допущенные ошибки к занижению суммы страховых взносов или нет, страхователь либо обязан подать уточненный расчет (если приводят), либо вправе это сделать (если не приводят). Уточнению подлежат те разделы, в которых были допущены ошибки, а также раздел 3 «Персонифицированные сведения о застрахованных лицах» (п. 1.2 Порядка).

Срок сдачи расчет по страховым взносам за 3 квартал 2017 года

Все страхователи сдают расчет по страховым взносам за 3 квартал 2017 года в налоговую инспекцию по месту учета, срок сдачи - 30 число месяца, следующего за отчетным кварталом (п. 2 ст. 423, п. 7 ст. 431 НК РФ).

Срок сдачи расчета

В составе этой формы страхователи подают в ФНС сведения о начисленных и уплаченных страховых взносах, по которым раньше отчитывались в ПФР (расчет РСВ-1 ПФР). А также по страховым взносам на ВНиМ, подаваемым в ФСС в составе формы 4-ФСС.

По новому порядку, все эти взносы отходят в ведение ФНС, за ФСС остаются страховые взносы на «травматизм» (новая форма 4-ФСС), а за ПФР - сведения о застрахованных лицах (СЗВ-М) и о начисленных взносах и страховом стаже (СЗВ-3).

Два случая, когда расчет по страховым взносам бухгалтер сдает в ПФР

ФНС предупредила, что единый расчет за 3 квартал вы сдаете в свою ИФНС. Но в 2017 году за ПФР сохранилась обязанность принимать от компаний расчеты по страховым взносам в двух случаях (информация на официальном сайте ФНС России):

- компания забыла отчитаться за старые периоды (до 1 января 2017 года) и подает первичный расчет по взносам,

- компания сдает уточненный расчет за периоды до 1 января 2017 года.

В обоих случаях бухгалтер заполняет расчет по форме, которая действовала в период, за который вы исправляете ошибку. Например, уточненку за 1 квартал 2016 года заполоняйте по форме РСВ-1.

Кто сдает расчет по страховым взносам за3 квартал

Напоминаем, что расчет по страховым взносам за 3 квартал 2017 года должны представить плательщики страховых взносов. А такими признаются все лица, которые производят выплаты и иные вознаграждения физическим лицам.

Такими лицами являются:

- организации;

- лица, не зарегистрированные в качестве ИП;

- главы фермерских хозяйств (п. 1.1 Порядка заполнения расчета, утв. Приказом ФНС России от 10.10.16 № ММВ-7-11/551@, далее - Порядка).

Отчетность по страховым взносам с 2017 года изменится. Сдавать ее нужно будет в ИФНС, поскольку контроль за своевременной уплатой и начислением взносов возложено на налоговиков.

Но это не значит, что отчетов станет меньше, поскольку отчетность в фонды останется прежней. Т.е. в 2017 году по страховым взносам нужно будет сдавать 4 отчета: один – в ФНС, второй – ФСС, третий и четвертый – в ПФР (Федеральный закон от 03.07.2016 № 243-ФЗ).

Отчетность по взносам в 2017 году в налоговую инспекцию

Отчетность по страховым взносам в налоговую инспекцию с 2017 года представляет собой единый расчет по страховым взносам. Он заменит две формы 4-ФСС и . Причем взносы на травматизм остались под контролем ФСС.

Сроки сдачи данной отчетности - ежеквартально не позднее 30-го числа месяца, следующего за отчетным периодом. Отчет предоставляется как в бумажном, так и в электронном виде.

Таблица оплаты страховых взносов в 2017 году

1 квартал 2017 года - до 2 мая 2017 года (30 апреля – выходной)

2 квартала (полугодия) 2017 года - до 31 июля (30 июля – выходной день)

3 квартал (9 месяцев) 2017 года - до 30 октября включительно.

4 квартал 2017 года - до 30 января 2018 года.

Форма отчетности по взносам в 2017 году и порядок ее заполнения утверждены приказом ФНС России от 10.10.2016 № ММВ-7-11/551.

Новый отчет по страховым взносам 2017 года состоит из титульного листа и трех разделов. Раздел 2 определен для глав крестьянских хозяйств, поэтому заполняем первый и третий разделы. Минтруд предлагает сделать единый отчет по страховым взносам ежемесячным с 2018 года, внеся соответствующие изменения в главу НК РФ о страховых взносах.

Что представляет собой новая форма по страховым взносам? Она включает в себя 24 листа, где содержатся сведения из двух объединенных отчетов - РСВ-1 и 4-ФСС.

Отчетность по страховым взносам в 2017 году в ПФР.

Несмотря на нововведения, в Пенсионный фонд нужно будет предоставлять два отчета ( и новый отчет о страховом стаже работников).

СЗВ-М сдается с апреля 2016 года. Данный отчет сдают все организации и предприниматели с наемными работниками, трудящимися по трудовым договорам или договорам ГПХ, на выплаты которых начисляются взносы в ПФР. СЗВ-М сдается в 2017 году не позднее 15-го числа каждого месяца.

Второй отчет – это отчет о страховом стаже работников. Данный отчет предоставляется компаниями и ИП один раз в год до 1-го марта. То есть первый отчет о страховом стаже сдается до 1 марта 2018 года. Бланк отчета еще не утвержден официально.

Отчетность по взносам в 2017 году в ФСС.

В ФСС сдается новая форма расчета по взносам на травматизм. Сроки сдачи данного отчета не изменились. Т.е. отчет на бумаге по взносам на травматизм в 2017 году сдается до 20-го числа месяца, следующего за отчетным периодом, электронная отчетность - включительно до 25-го числа месяца, следующего за отчетным периодом. Бланк отчета пока не утвержден.

Отчетность по взносам в 2017 году: таблица

Бесплатная книга

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку "Получить книгу".

Раздел: бланк

С целью повышения эффективности собираемости налоговых поступлений в бюджеты различных уровней и особенно страховых взносов, контроль возложен на налоговые органы. Для реализации задачи поставленной перед ФНС начиная с 2017 года вводится новая форма — расчет по страховым взносам. Как корректно заполнить новый отчет и сократить количество лишних вопросов со стороны налоговых органов рассказано в соответствующие разделе нашего сайта. Накопленный опыт показывает, что введение новой формы отчета, как правило, сопровождается значительным количеством комментариев со стороны надзорных органов и обычно сопровождается введением новой версии формы отчета. Довольно часто в определенных ситуациях у наших подписчиков возникает необходимость использовать старую уже не действующую форму (например для подачи уточненного отчета), также есть необходимость использовать в своей работе и действующую на текущий момент форму.

Принимая во внимание такую потребность, мы предлагаем вам на этой странице все версии формы расчет по страховым взносам выпущенные со стороны налоговой службы.

Расчет по страховым взносам 2017 скачать проект формы бесплатно можно в этом разделе

Проект формы расчета по страховым взносам на 2017 год

Расчет по страховым взносам 2017 скачать бесплатно в формате PDF .

Расчет по страховым взносам 2017 скачать бесплатно в формате TIF в разработке .

Проект приказа об утверждении формы расчета по страховым взносам и порядка его заполнения .

Расчет по страховым взносам 2017 скачать бесплатно в формате TIF .

Приказ Минфина РФ от 10 октября 2016 г. N ММВ-7-11/551@ об утверждении формы расчета по страховым взносам и порядка его заполнения, а также формата предоставления расчета по страховым взносам в электронном виде .

Форма расчета по страховым взносам, применяемая с 2017 года, утверждена приказом ФНС от 10.10.2016 № ММВ-7-11/551. Форма по КНД 1151111. Данная форма расчета со следующего года заменит действующую сейчас форму расчета по страховым взносам РСВ-1.

Также указанным приказом ФНС утверждены:

- порядок заполнения расчета по страховым взносам;

- форма представления расчета о страховым взносам в электронной форме.

Форма расчета по страховым взносам, утвержденная Приказом ФНС от 10.10.2016 № ММВ-7-11/551, зарегистрирована Министерством юстиции 26 октября 2016 № 44141 и официально опубликована 27 октября 2016 года.

Зачем утвердили расчет

С 2017 года пенсионные, медицинские и взносы в ФСС на случай нетрудоспособности и в связи с материнством (кроме взносов «на травматизм») переходят под контроль Федеральной налоговой службы (ФНС). Соответственно с 2017 года меняется и отчетность по страховым взносам. В этих целях налоговики и утвердили единый расчет по страховым взносам. В нем, по сути, обобщили формы РСВ-1, РСВ-2, РВ-3 и 4-ФСС в части взносов, переходящих под их контроль.

Заметим, что страховые взносы «на травматизм» в 2017 году, по-прежнему, будет контролировать ФСС. Эти взносы бухгалтерам в 2017 году нужно будет показывать в отдельном расчете. См. « ».

Срок сдачи нового расчета по страховым взносам

Срок уплаты взносов в 2017 году останется прежним - 15-е число месяца, следующего за месяцем, за который взносы начислены. Однако срок сдачи отчетности по страховым взносам станет другим. Утвержденный расчет по страховым взносам нужно будет подавать не позднее 30-го числа месяца, следующего за отчетным периодом (кварталом, полугодием, 9 месяцам и годом). Это следует из пункта 7 статьи 431 Налогового кодекса. Соответственно, впервые сдать расчет по страховым взносам, утвержденный приказом ФНС от 10.10.2016 № ММВ-7-11/551, потребуется за 1 квартал 2017 года. При этом 30 апреля – это воскресенье. Потом 1 мая (понедельник) – это нерабочий праздничный день. В связи с этим впервые отчитаться перед ФНС по страховым взносам с применением новой формы расчета нужно будет не позднее 2 мая 2017 года.

Приказ ФНС об утверждении РСВ-1 на 2017 год

Компании и ИП со среднесписочной численностью более 25 человек обязаны будут представить в ИФНС новый расчет по страховым взносам в электронной форме по телекоммуникационным каналам связи. Все прочие плательщики взносов смогут отчитаться “на бумаге” (п. 10 ст. 431 НК РФ). При этом имейте в виду, что с 2017 года способ сдачи отчетности по страховым взносам в ИФНС не влияет на сроки ее сдачи. Сдавать расчет по взносам не позднее 30 числа месяца, следующего за отчетным (расчетным) периодом, потребуется всем страхователям (которые отчитывают как «на бумаге», так и в электронном виде).

Название расчета

Многие бухгалтеры сейчас обсуждают, что в связи с передачей страховых взносов под контроль ФНС с 2017 года должна быть утверждена новая форма расчета РСВ-1. Однако, как оказалось, утвержденная приказом ФНС от 10.10.2016 № ММВ-7-11/551 форма отчетности называется просто «Расчет по страховым взносам». И никаких упоминаний про «РСВ-1» в названии расчета нет. Это совершенно новый расчет, который, по сути, не имеет к РСВ-1 никакого отношения. Расчет РСВ-1 с 2017 года отменен и название “РСВ-1” ушло вместе с ним в прошлое. Одновременно с этим, на наш взгляд, новый расчет по взносам бухгалтерам было бы удобно называть “РСВ”. Эти три буквы будут означать “Расчет по Страховым Взносам”.

Состав расчета по страховым взносам

Утвержденный Приказом ФНС от 10.10.2016 № ММВ-7-11/551 бланк расчета по страховым взносам содержит разделы, в которых нужно будет среди прочего указывать такие такую информацию:

- сводные данные об обязательствах плательщика страховых взносов;

- расчет сумм страховых взносов на ОПС и ОМС;

- расчет сумм взносов на обязательное социальное страхование;

- расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством;

- расшифровка выплат, произведенных за счет средств, финансируемых из федерального бюджета;

персонифицированные сведения о застрахованных лицах.

Далее приведем полный состав расчета по страховым взносам и перечислим название разделов новой отчетности с заполнением которых бухгалтерам придется столкнуться с 2017 года. Итак, утвержденный расчет по страховым взносам включает в себя:

- титульный лист;

- лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем»;

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- приложение № 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование» к разделу 1;

- приложение № 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к разделу 1;

- приложение № 3 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации» к разделу 1;

- приложение № 4 «Выплаты, произведенные за счет средств, финансируемых их федерального бюджета» к разделу 1;

- приложение № 5 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 6 «Расчет соответствия условия применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 7 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 8 «Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 9 «Сведения, необходимые для применения тарифа страховых взносов, установленного абзацем вторым подпункта 2 пункта 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) Налогового кодекса Российской Федерации» к разделу 1;

- приложение № 10 «Сведения, необходимые для применения положения подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг» к разделу 1;

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов глав крестьянских (фермерских) хозяйств»;

- приложение 1 «Расчет сумм страховых взносов, подлежащих уплате за главу и членов КФХ» к разделу 2;

- раздел 3 «Персонифицированные сведения о застрахованных лицах».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .